O que é o IRS?

O IRS é um Imposto sobre o Rendimento. O conceito de RENDIMENTO é dado pela diferença entre o património inicial e final de um determinado período, em regra geral um ano civil.

Como já vimos em textos anteriores, o Rendimento pode ser gerado / obtido de várias formas. Hoje vamos falar do Rendimento do Trabalho Dependente.

Estes rendimentos são declarados no Anexo A da Modelo 3.

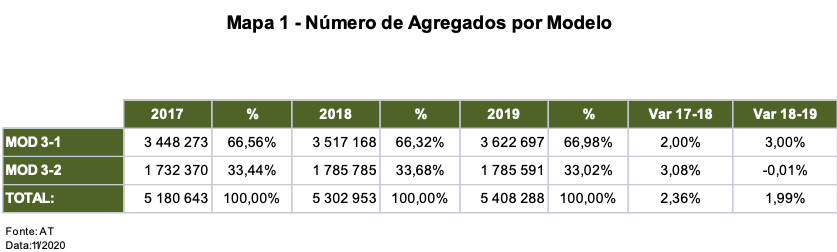

Para termos uma noção do peso relativo do número de declarações / agregados, em função do rendimento, que respeitam ao período de 2017 a 2019, vejamos o seguinte quadro:

Podemos verificar que cerca de 67% das declarações Modelo 3 entregues dizem respeito a rendimentos de trabalho dependente e de pensões e 33% dizem respeito a outros rendimentos.

No entanto, se analisarmos o Rendimento Bruto declarado no mesmo período, o peso do rendimento do trabalho e das pensões representa 58% e os restantes rendimentos 42%.

1. O que devemos considerar como rendimentos de trabalho dependente?

O rendimento de trabalho dependente pode ser considerado como os rendimentos pagos pela entidade patronal a título de:

- Remunerações

- Subsídios ou prémios;

- Outros.

No conceito de remunerações podemos considerar: ordenados, salários, vencimentos, pré-reforma, pré-aposentação e abonos de reserva.

Nos subsídios ou prémios devemos incluir: de residência, de refeição (em parte), de férias, de Natal, para estudo, de doença (em parte) e prémios atribuídos pela entidade patronal.

Nos outros podemos considerar: gratificações, percentagens, comissões, participações, senhas de presença, participação em multas, emolumentos, abonos para falhas (em parte), ajudas de custo (em parte), benefícios e regalias

2. Que situações ficam excluídas do conceito de rendimento de trabalho dependente?

Não se consideram rendimentos de trabalho dependente as seguintes situações:

- Ajudas de custos auferidas em Portugal até ao seguinte montante: € 50.20 (Trabalhadores em geral) ou € 69.19 (Membros de órgãos sociais) – Valores para 2020;

- Ajudas de custos auferidas no Estrangeiro até ao seguinte montante: € 89.35 (Trabalhadores em geral) ou € 100.24 (Membros de órgãos sociais) – Valores para 2020;

- Subsídios de refeição até à importância de € 4.77 – Valores para 2020;

- Subsídios de refeição, quando atribuído em vales de refeição até à importância de € 7.63 – Valores para 2020;

- Transporte em automóvel próprio até € 0,36 por Km, necessita de elaboração de mapa de quilómetros;

- Abono para falhas até 5% do valor da remuneração fixa;

- Abono de família, subsídios de aleitação, de casamento, de funeral, de nascimento que excedam os limites legais estabelecidos;

- Subsídio de desemprego;

- Subsídio de doença, desde que pago pela Segurança Social;

- Indemnização por incapacidade em resultado de acidentes de trabalho;

- Prestações relacionadas com a formação profissional dos trabalhadores:

- Passes socias a favor dos trabalhadores, desde que a sua atribuição tenha carácter geral;

- Seguros de saúde ou doença em benefício dos seus trabalhadores e seus familiares, desde que a sua atribuição tenha carácter geral;

- Subsídio atribuído a bombeiros voluntários;

- Abonos a titulares de Junta de Freguesia.

3. Em que quadro do anexo a se declara o rendimento de trabalho dependente?

No quadro 4 do Anexo A.

4. Que informação é solicitada nesse quadro?

Primeira Coluna

- Número de identificação fiscal (NIF) das entidades que pagaram ou colocaram à disposição os rendimentos mencionados neste quadro;

Segunda Coluna

- Trabalho dependente – Rendimento bruto – CÓDIGO 401 (exceto os referidos com os códigos 402 e 408 a 418);

- Gratificações não atribuídas pela entidade patronal [alínea g) do n.º 3 do artigo 2.º do Código do IRS] – Tributação autónoma – CÓDIGO 402;

- Pré-Reforma – Regime de transição – CÓDIGO 407;

- Compensações e subsídios, referentes à atividade voluntária, postos à disposição dos bombeiros, pelas associações humanitárias de bombeiros (n.º 18 do artigo 72.º do Código do IRS – CÓDIGO 408;

- Regime fiscal aplicável a ex-residentes – CÓDIGO 410 E 411;

- Utilização de casa de habitação fornecida pela entidade patronal – CÓDIGO 412;

- Resultantes de empréstimos sem juros ou a taxa de juro inferior à de referência para o tipo de operação em causa, concedidos ou suportados pela entidade patronal – CÓDIGO 413;

- Ganhos derivados de planos de opções, de subscrição, de atribuição ou outros de efeito equivalente, sobre valores mobiliários ou direitos equiparados, criados em benefício de trabalhadores ou membros de órgãos sociais – CÓDIGO 414;

- Resultantes da utilização pessoal pelo trabalhador ou membro de órgão social de viatura automóvel que gere encargos para a entidade patronal, quando exista acordo escrito entre o trabalhador ou membro do órgão social e a entidade patronal sobre a imputação àquele da referida viatura automóvel – CÓDIGO 415;

- Aquisição pelo trabalhador ou membro de órgão social, por preço inferior ao valor de mercado, de qualquer viatura que tenha originado encargos para a entidade patronal – CÓDIGO 416;

- Rendimentos do trabalho dependente, incluindo subsídios de férias e de Natal, incluindo a parte isenta dos mesmos, auferidos por sujeito passivo entre os 18 e os 26 anos que não seja considerado dependente – IRS JOVEM – CÓDIGO 417;

- Rendimentos do trabalho dependente, compreendendo subsídios de férias e de Natal, incluindo a parte excluída de tributação dos mesmos, auferidos por estudante considerado dependente, nos termos do artigo 13.º do Código do IRS, que se encontre a frequentar estabelecimento de ensino integrado no sistema nacional de educação ou reconhecidos como tendo fins análogos pelos ministérios competentes – CÓDIGO 418;

Terceira coluna

Devem indicar-se os titulares dos rendimentos, os quais devem ser identificados através dos seguintes códigos:

A = Sujeito Passivo A (incluindo os casos de compropriedade dos dois cônjuges no ano do óbito de um deles).

B = Sujeito Passivo B (no caso de sujeitos passivos casados ou unidos de facto que optem pela tributação conjunta dos seus rendimentos).

F = Falecido (no ano do óbito, caso tenha sido efetuada a opção pela tributação conjunta dos rendimentos – campo 04 do quadro 5B da folha de Rosto, havendo rendimentos auferidos em vida pelo falecido, deve o titular desses rendimentos ser identificado com a letra “F”, cujo número de identificação fiscal deve constar do campo 06 do quadro 5B do Rosto da declaração).

Os dependentes devem ser identificados conforme se exemplifica, tendo em conta a posição assumida por cada um no quadro 6B da folha de Rosto:

- D1, D2, D… = Dependente

- AF1, AF2, AF… = Afilhado civil

- DG1, DG2, DG… = Dependente em guarda conjunta

Quarta coluna

Deve indicar-se o valor dos rendimentos pagos ou colocados à disposição pela entidade identificada na primeira coluna.

O valor dos rendimentos a declarar com os códigos 410, 411 e 418 deve corresponder ao valor total dos mesmos, incluindo a parte excluída de tributação.

O valor dos rendimentos a declarar com o código 417 deve corresponder ao valor total dos mesmos, incluindo a parte isenta.

Quinta coluna

Deve indicar-se o valor das retenções que incidiram sobre os rendimentos mencionados na coluna anterior.

Sexta coluna

Devem ser declaradas as contribuições obrigatórias para regimes de proteção social e para subsistemas legais de saúde, efetivamente descontadas nos rendimentos do trabalho dependente (declarados com o código 401, 410 ou 417 ou 418) ou de pensões (declarados com o código 403) pagos ou colocados à disposição.

Excluem-se as contribuições relativas a rendimentos totalmente isentos, ainda que sujeitos a englobamento, declarados no quadro 4 do anexo H.

Sétima coluna

Deve indicar-se o valor retido na fonte por conta da sobretaxa, nos termos dos n. os 6 a 8 do artigo 191.º da Lei n.º 82-B/2014, de 31 de dezembro – Lei do Orçamento do Estado para 2015 – Aplicável aos anos de 2015 a 2017.

Oitava coluna

Devem ser indicadas as importâncias efetivamente despendidas com quotizações sindicais. Exclui-se a parte que constitui contrapartida de benefícios de saúde, educação, apoio à terceira idade, habitação, seguros ou segurança social. A majoração e o limite legal serão considerados automaticamente na liquidação do imposto.

Contratos de pré-reforma/Informações complementares:

No caso de declarar rendimentos com o código 407 na “segunda coluna” do quadro 4A, deve indicar o NIF da entidade pagadora, o titular dos rendimentos da pré-reforma e as datas da celebração do contrato e do primeiro pagamento relativo ao mesmo.

5. Se no ano da declaração receber rendimentos de anos anteriores o que devo fazer?

Deve ser preenchido o quadro 5 quando, no ano a que respeita a declaração, tenham sido auferidos rendimentos das categorias A, relativos a anos anteriores.

O quadro 5B só deve ser preenchido quando os sujeitos passivos pretendam beneficiar da possibilidade de entrega de declaração de substituição, relativamente ao(s) ano(s) a que o(s) rendimento(s) respeita(m), nos termos previstos no número 3 do artigo 74.º do Código do IRS.