Finanzas

Otra vez con el modelo 720, «Declaración informativa sobre bienes y derechos situados en el extranjero»

A raíz de la publicación de la Ley 7/2012, la llamada «ley antifraude», se «modificó» entre otros la Ley 58/2003, General Tributaria, mediante la cual se introdujo el articulado respecto a la obligatoriedad de informar los bienes y derechos que los contribuyentes tienen en el extranjero, en determinados valores y circunstancias, desarrollado todo ello en el Reglamento General de actuaciones y procedimientos tributarios, Real Decreto 1065/2007.

Este Real Decreto agrupa los diferentes bienes a declarar en tres categorías o bloques diferenciados, siendo la Orden HAP 72/2013, la que aprueba un único modelo, el 720, en el que se agrupan los tres tipos de bienes, así como la forma, plazo y condiciones de su presentación. Cada categoría o bloque se trata de forma separada, en cuanto a los valores a consignar, así como los límites económicos que obligan a realizar la declaración, tratándose independientemente unos de otros.

Los contenidos para cada uno de los tres bloques son:

- a) Los relativos a las cuentas en entidades financieras situadas en el extranjero.

- b) Los valores o derechos, acciones o participaciones, seguros de vida e invalidez y rentas depositadas, gestionadas y obtenidas en el extranjero.

- c) Los bienes inmuebles y derechos sobre estos, situados en el extranjero.

En detalle, el modelo 720

En abril de este año, 2.013, finalizó el plazo de presentación del modelo correspondiente al ejercicio 2.012, en un par de meses ya tendremos que ir recopilando toda la información necesaria para realizar la declaración del ejercicio 2.013, cuyo plazo de presentación va de 1 de enero a 31 de marzo de 2.014.

Pero los contribuyentes que realizaron la declaración el pasado mes de abril, ¿Están obligados a presentarla en 2.014? y ¿En ejercicios sucesivos?, ¿Qué datos se deberán consignar en las nuevas declaraciones?, ¿Qué sanciones o consecuencias tienen la no presentación de la declaración?

Estas cuestiones y otras se desarrollaran a continuación.

La ley establece que se debe de volver a presentar la declaración, respecto a una anterior en los siguientes casos:

- Cuando en un bloque o apartado, que nunca fue declarado, supere los 50.000€, en los saldos o valores a 31/12 ó saldos medios al cuarto trimestre o valores de adquisición de los diferentes tipos de bienes, teniendo en cuenta que no cumpla ninguna de las exenciones previstas en la Ley, para la no inclusión en modelo.

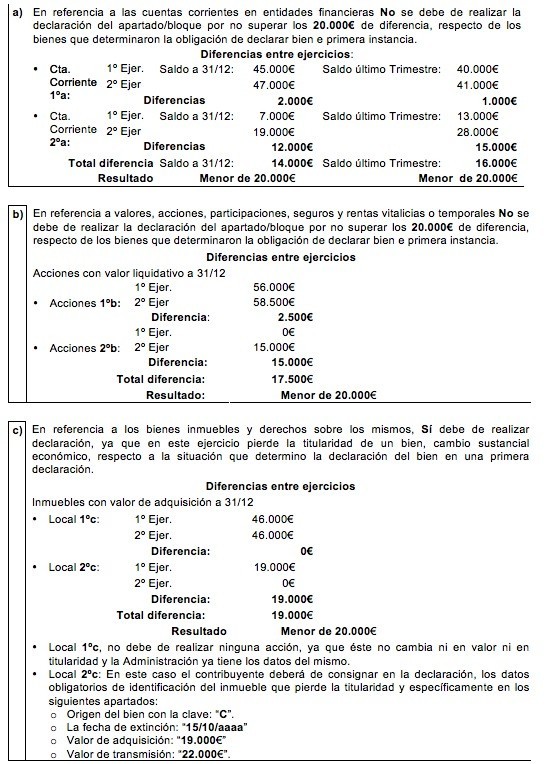

- Cuando hubiese un incremento en los bienes a declarar en 20.000€, respecto a la última declaración que determinó la presentación del bien, para cada uno y por separado de los apartados anteriormente mencionados.

- En general, en los casos de venta o pérdida de la titularidad o devaluación del bien (acciones, participaciones) declarados en ejercicios anteriores, para cada uno y por separado de los bloques o apartados anteriores. En los casos que fuese necesario se pueden informar saldos de cuentas con valores negativos, afectando en estos casos al límite del importe a declarar.

Ejemplo respecto a la presentación de la declaración en sucesivos ejercicios:

Supongamos un contribuyente, persona física, residente, con los siguientes rendimientos en el extranjero en los diferentes ejercicios:

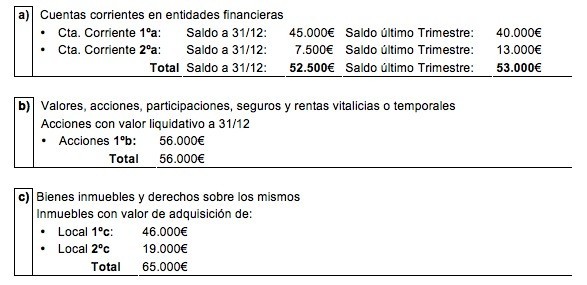

En el primer ejercicio:

El contribuyente informó los siguientes datos económicos en la declaración:

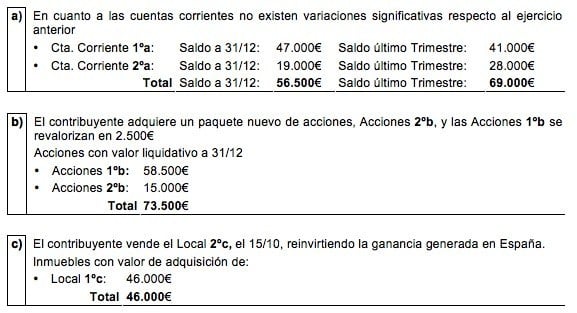

En el segundo ejercicio:

Premisas económicas, para cada uno de apartados:

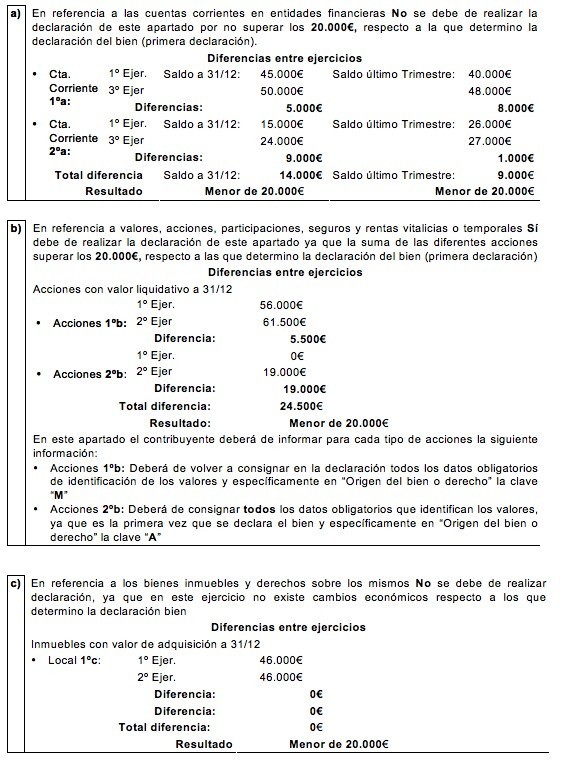

Liquidación de la declaración:

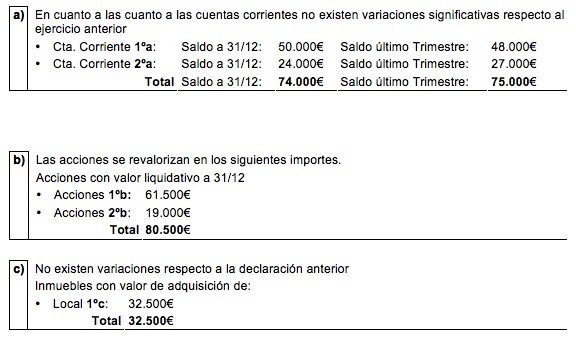

En el tercer ejercicio:

Premisas económicas, para cada uno de apartado:

Liquidación de la declaración

Respecto a las sanciones e infracciones tributarias en referencias a la presentación y cumplimentación de la declaración

La no presentación de la declaración o presentarla fuera de plazo o realizarla de forma incompleta o con datos falsos se considera una infracción tributaria muy grave.

En el caso de no informar un bien o un conjunto de bienes, está sancionado con un mínimo de 10.000€ por bloque o apartados no informados y de 5.000€ por cada uno de los registros no relacionados.

Otra consecuencia relacionada con la no presentación de la declaración o del «olvido» de relacionar un bien, es la de tratar esta omisión del bien, como una ganancia patrimonial no justificada en el IRPF o en el Impuesto de Sociedades como una renta no declarada, con lo que se integrarán en las correspondientes bases imponibles del último período impositivo más antiguo y no prescritos, siendo la sanción del 150% sobre la cuota resultante en las distintas regularizaciones.

En caso de omitir o falsear datos de obligada presentación para cada uno de los registros, la sanción mínima es 1.500€ y por cada dato «incorrecto u omitido» 100€.

En conclusión

Es recomendable dedicar el tiempo que sea oportuno para reunir toda la información necesaria, para revisar tanto los datos de las declaraciones ya presentadas, como los de la actual, para tener la seguridad de haber consignado todos los campos y apartados necesarios del modelo, de manera correcta y ajustada a la legislación.