Estratégia, Legal e Processos

OE 2021: uma mudança de paradigma que afinal não o é

Um orçamento é um instrumento de gestão e, como tal, deve refletir, em termos numéricos, os objetivos de uma administração para um dado período. No caso do Orçamento de Estado, apresentado pelo Governo à Assembleia da República, é mais do que um exercício de gestão, é uma negociação política que pode trazer dificuldades acrescidas na gestão corrente, quando as inúmeras alterações aprovadas ao diploma apresentado não sejam acompanhadas com a devida cabimentação de receita e despesa.

Através da análise dos grandes números da receita prevista para o Orçamento de Estado de 2021*, parece haver uma alteração de paradigma, que é, há muito tempo, uma necessidade para o País, a receita corrente cresce para cerca de 42% do total da receita (quadro 1), em detrimento de receita de capital, diga-se empréstimos, e , por outro lado, os impostos representam apenas 50% da receita corrente (quadro 2).

Contudo, através de uma análise mais aprofundada, verifica-se que ainda não é desta vez que vamos resolver o problema estrutural.

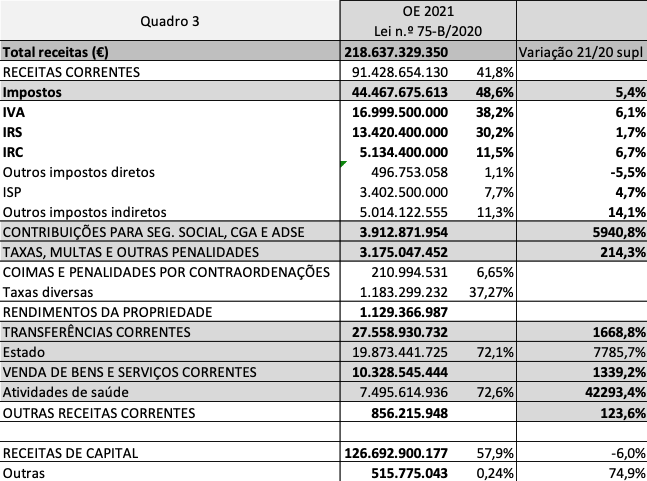

Na verdade, estas alterações relativas devem-se a 4 grandes fatores (quadro3):

- Transferências correntes do Estado, com 19,8 mil milhões de euros, + 7.785%;

- Venda de serviços de saúde, com 7,4 mil milhões de euros, + 42.293%;

- Contribuições para sistema previdencial, com 3,9 mil milhões, +5.940%; e

- Taxa, multas e outras penalidades, com 3,1 mil milhões de euros, +214,3%.

Se retirarmos estes efeitos, sobretudo os relacionados com os apoios financeiros da EU, e relativos à pandemia provocada pela COVID-19, mantemos tudo semelhante aos anos anteriores, isto é: Peso muito relevante dos empréstimos, para o total de receita, e dos impostos no total da receita corrente.

Peso dos impostos

Os impostos representam, em regra, mais de 90% do total da receita corrente do Estado (ver quadro 2). Esta é uma das principais razões para tantas alterações aos Códigos Tributários, tentando suprir ausência de outras receitas com alterações ficais. Por isso também, as empresas e os contabilistas enfrentam alterações sistemáticas do quadro tributário, cuja falta de estabilidade provoca, necessariamente, falta de confiança por parte dos investidores e grande necessidade de tempo para acompanhamento dessas alterações, por parte dos contabilistas.

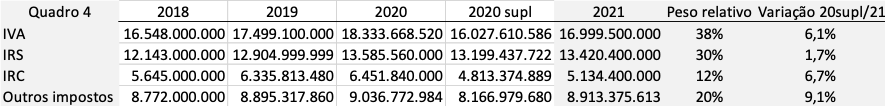

Do total dos impostos arrecadados, cerca de 80%, diz respeito a 3 impostos: IVA, IRS e IRC, por esta ordem (ver quadro 4)

Estes impostos são, por isso, fundamentais para a sobrevivência do Estado português. O fluxo de recebimentos é vital. Talvez por isso se tenha assistido a um adiamento, a conta gotas, dos prazos de pagamento destes impostos, com despachos sucessivos de pequenas alterações nas datas de entrega das declarações e pagamento destes impostos, e o recuo surpreendente nas facilidades para o reembolso dos pagamentos especiais por conta e na dispensa dos pagamentos por conta.

Desmaterialização e custos de contexto

Por outro lado, o Estado tem vindo a transferir sistematicamente, pelo menos desde 2007, com a criação da IES**, custos de contexto na produção de informação para necessidades, quase exclusivamente, fiscais.

Desde então que as empresas e os contabilistas têm suportado custos com a implementação de sistema informáticos, hardware e software, bem como na alteração de procedimentos e práticas, e ainda com a necessária formação. Em princípio, tratava-se de um investimento, com retorno resultante de menos tempo usado para cumprir formalidades. De fato isso não aconteceu. Com a desmaterialização surgiram novas obrigações declarativas, novas formas de validação de informação, novas exigências para recolha e tratamento de informação, com custos exclusivos das empresas e dos contabilistas.

Nestes quase 14 anos de desmaterialização crescente, não existiram apoios financeiros específicos, benefícios fiscais ou qualquer outra forma relevante de apoio a contabilistas e empresas. É, pois, com surpresa, que vemos vertido neste Orçamento, duas formas de benefícios fiscal:

- “Apoio extraordinário à implementação do ficheiro SAF -T (PT), relativo à contabilidade[3]”, que consiste numa majoração em 120 %, dos gastos contabilizados no período referente a despesas de implementação do SAF -T relativo à contabilidade, na condição de a implementação estar concluída até final do período de tributação de 2021, e

- “Apoio extraordinário à implementação do QR e do ATCUD“***, em 120 % dos gastos contabilizados do período referente a despesas de implementação do Código QR e do ATCUD, na condição de constarem em todas as suas faturas e outros documentos fiscalmente relevantes a partir de 1 de janeiro de 2022, ou então:

- Em 140 % dos gastos contabilizados, na condição de o sujeito passivo passar a incluir o código QR em todas as suas faturas e outros documentos fiscalmente relevantes até final do 1.º trimestre de 2021;

- Em 130 % do gasto contabilizado no período, na condição de o sujeito passivo passar a incluir o código QR em todas as suas faturas e outros documentos fiscalmente relevantes até final do 1.º semestre de 2021.

Atenção que, nos casos em que as despesas sejam relativas a bens sujeitos a deperecimento, os benefícios fiscais são aplicáveis aos gastos contabilizados relativos a amortizações e depreciações durante a vida útil do ativo e somente é aplicável às despesas incorridas a partir de 1 de janeiro de 2020 até ao final de cada um dos períodos previstos de implementação.

Caso o sujeito passivo não conclua a implementação do SAF -T, relativo à contabilidade, do código QR ou do ATCUD até ao final dos respetivos períodos, as majorações indevidamente consideradas em períodos de tributação anteriores devem ser acrescidas na determinação do lucro tributável do período de tributação em que se verificou esse incumprimento, adicionadas de 5 % calculado sobre o correspondente montante.

Não deixa de ser também de destacar que talvez o fato das empresas e dos contabilistas terem reagido negativamente ao envio do SAF-T da contabilidade, possa ter contribuído para a aprovação deste “estímulo”.

De notar também que, quem se preparou em 2019, fazendo este tipo de investimentos, não se encontra abrangido pela medida.

Medidas possíveis para auxílio à economia

O orçamento poderia incluir medidas mais estimulantes para as empresas, sobretudo quando o problema atual, que se arrasta há vários anos nas empresas, tem a ver com o desequilíbrio estrutural de capital, com capitais próprios muito baixos, ou até negativos, o que impede as empresas de acederam a certos benefícios, e a falta de tesouraria corrente, bem como estimular a concorrência leal no mercado.

Tais medidas poderiam ser concretizadas através das seguintes 5 ações:

- Recapitalizar as empresas, criando mecanismos que incentivem o reforço dos capitais próprios, para além das medidas já existentes;

- Incentivar as empresas que mantém as suas atividades a funcionar, através de subsídios não reembolsáveis pelo cumprimento de métricas, no futuro, como o Volume de negócios, o EBITDA, o emprego e o Capital Próprio;

- Qualificar a gestão, exigindo qualificações mínimas para o exercício da administração das empresas;

- Devolver de forma imediata os pedidos de reembolso de IVA, de IRC de IRS que estejam pendentes e pagar em 5 dias os pedidos que venham a ser feitos;

- Pagar aos fornecedores em prazo não superior a 30 dias.

Apoio aos contabilistas

Os contabilistas são parceiros da administração planeada, medem os resultados das decisões, ajudam no controlo das atividades e aconselham para o futuro.

Aos contabilistas deve ser dado tempo e condições para poderem auxiliar as organizações (empresas, organismos sem finalidades lucrativas e setor público) nas suas atividades de planeamento, aplicação de normas e mensuração dos fatos, controlo das atividades e produção de informação que permita avaliar o passado e prever o futuro.

Para terem tempo, os contabilistas devem ser aliviados da sobrecarga fiscal que os impede de realizarem as suas originais funções.

Também para os contabilistas o Orçamento poderia ter contemplado medidas objetivas, tais como:

- Investir, de modo a que o Estado, em particular a AT, disponibilize meios de comunicação exclusivos para os Contabilistas Certificados;

- Reorganizar o calendário de obrigações e eliminação de redundâncias;

- Compensar o trabalho que recebe dos contabilistas através de um mecanismo de pagamento por declarações entregues;

- Auxiliar com subsídios, benefícios fiscais e linhas de crédito sem juros para investimento em tecnologia e formação;

- Aceitar a contabilidade como base de decisão, de acordo com as normas contabilísticas, sem subordinação a regras fiscais, que geram custos de contexto dispensáveis.

* Lei n.º 75-B/2020, de 31 de dezembro

** Decreto-Lei n.º 8/2007, de 17 de janeiro

*** Artigo 404.º da Lei n.º 75-B/2020, de 31 de dezembro, que aprova o OE para 2021