Estratégia, Legal e Processos

Valorização e comunicação de inventários

Com o aproximar do final do ano económico, surge a necessidade de proceder à contagem física dos inventários, relativos a mercadorias, matérias-primas, subsidiárias ou de consumo, produtos acabados e outros tipos de existências em armazém. Esta atividade visa cumprir dois objetivos: o contabilístico, com vista a validar as asserções fundamentais, como a existência física dos bens, os direitos e obrigações, a mensuração e a integralidade, apurando as respetivas quantidades e determinando o seu valor, e outro, de natureza fiscal, por via da obrigação de comunicação de inventários[1].

- Detidos para venda no decurso ordinário da atividade empresarial;

- No processo de produção para tal venda; ou

- Na forma de materiais ou consumíveis a ser aplicados no processo de produção ou na prestação de serviços.

Custeio de entrada de inventários

Uma das etapas relevantes na mensuração dos inventários tem a ver com a determinação do custo de aquisição, ou de produção, que incluí, mas não se restringe ao preço de compra definido com os respetivos fornecedores. A fórmula para o cálculo do custo de entrada deve incluir todos os custos de compra[3], custos de conversão[4] e outros custos incorridos para colocar os inventários no seu local e na sua condição atuais.

No caso da aquisição a terceiros, é necessário ter-se em consideração todos os custos incorridos para colocar os bens no seu local e condição, como por exemplo:

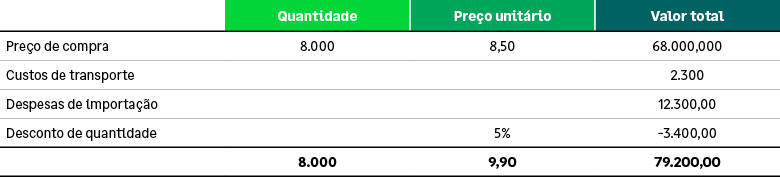

- Fatura do fornecedor: 8.000 unidades, ao preço unitário de 8,50 € com um desconto de quantidade correspondente a 5% do preço unitário;

- Fatura do transportador, custo até ao armazém: 2.300 €

- Despesas de importação: 12.300 €

A compra ascende a 79.200 €, pelas 8.000 unidades a um custo unitário de 9,90 €.

Caso a empresa registasse o custo do transporte em custos do período (Fornecimentos e Serviços Externos), estaria a desvirtuar o custo de compra.

Custeio de saída de inventários

No caso das saídas dos inventários por venda, consumo ou quebras, a empresa deverá escolher um dos critérios definidos e aceites como o custo específico, o custo médio ponderado (CMP) ou o FIFO (“Fist In First Out”).

No caso de não ser possível o uso do custo específico, as empresas poderão optar pelo CMP ou FIFO, e não é indiferente para o caso de transitar stock para o período seguinte.

Por exemplo:

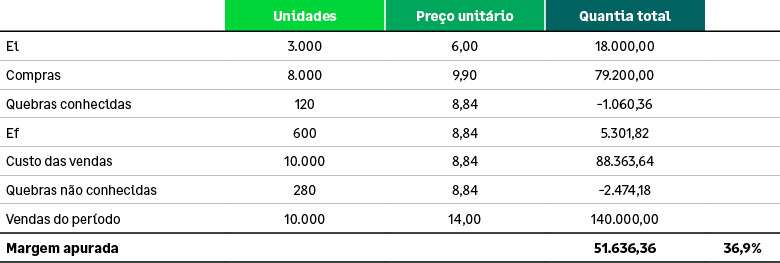

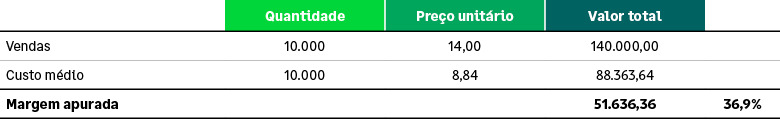

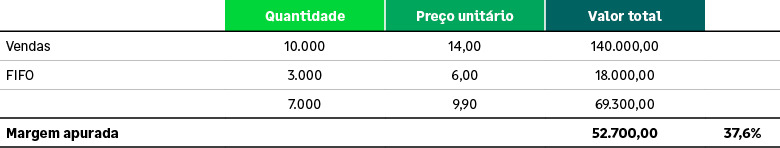

- A empresa vendeu 10.000 unidades, ao preço unitário de 14,00 €.

- Iniciou o período com um stock de 18.000 €, correspondente a 3.000 unidades ao preço unitário de 6,00 €.

Neste caso, o resultado apurado seria diferente, dependendo do critério de custeio usado:

Se usar o custo médio ponderado de 8,84 €, a margem apurada será de 51.636,36 €, correspondente a 36,9% do preço de venda.

Caso opte pelo uso do FIFO, a margem será de 52.700,00 €, correspondendo a 37,6% do preço de venda.

Sistemas de inventário

Quanto ao sistema de inventário a usar, também poder optar pelo inventário intermitente ou pelo inventário permanente.

O sistema de inventário intermitente, ou não permanente, consiste no cálculo do Custo das Vendas através do uso de uma fórmula[5], em que se torna imprescindível a contagem física dos inventários no final do período, normalmente o ano, para a determinação da quantia relativa a existências finais e assim o Custo a imputar ao exercício para balancear com as Vendas do mesmo período.

Este sistema, embora mais eficiente, uma vez que não obriga ao controlo físico periódico dos inventários e o uso de sistemas de gestão de inventários, com os inerentes custos associados, é permissivo a ineficiências do processo logístico e pode conduzir à deturpação do cálculo do efetivo custo das vendas, influenciando negativamente a análise efetuada à formação das margens comerciais.

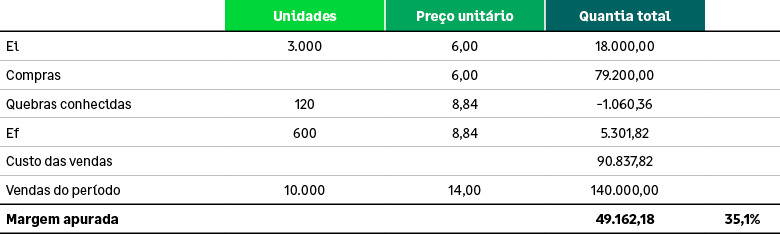

Para exemplificar, suponhamos o caso anterior, e ainda os seguintes dados adicionais:

- Contagem no final do ano: 600 unidades em armazém, a que foi atribuído o custo unitário de 8,84 u.m. pelo uso do critério de custeio de saída CMP;

- Regularizações conhecidas (quebras por prazos expirados, ofertas, etc.): 1.060,36 € (120 unidades a 8,84 u.m.).

Usando o sistema de inventário intermitente a margem apurada será de 49.162,18 € correspondendo a 35,1%.

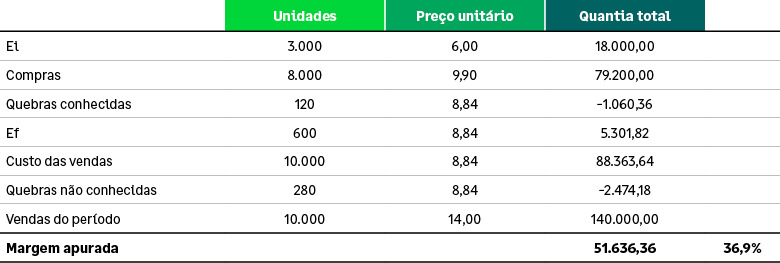

Contudo, se usar o inventário permanente, a margem será de 51.636,36 €, correspondente a 36,9%, uma vez que as quebras não conhecidas não serão consideradas no custo das vendas, mas como outros gastos operacionais.

Este sistema será importante para melhor se poderem aferir os custos das ineficiências do processo logístico e a necessidade de maior controlo sobre quebras de inventários e também auxiliar a definição do preço de venda e as políticas de descontos.

Obrigação de inventário permanente

As entidades a que seja aplicável o SNC, ou as normas internacionais de contabilidade (IAS/IFRS) adotadas pela UE,com exceção das classificadas como microentidades[6], encontram-se obrigadas a adotar o sistema de inventário permanente na contabilização dos inventários[7].

Ficam, no entanto, ainda dispensadas, algumas atividades como:

- Agricultura, produção animal, apicultura e caça;

- Silvicultura e exploração florestal;

- Indústria piscatória e aquicultura;

- Pontos de vendas a retalho que, no seu conjunto, não apresentem, no período de um exercício, vendas superiores a € 300 000 nem a 10% das vendas globais da respetiva entidade;

- Entidades cuja atividade predominante consista na prestação de serviços, considerando-se como tais as que apresentem, no período de um exercício, um custo das mercadorias vendidas e das matérias consumidas que não exceda € 300.000 nem 20 % dos respetivos custos operacionais.

Esta obrigação não decorre assim de qualquer norma contabilística, como por exemplo a NCRF 18 sobre Inventários, pelo que a não adoção deste sistema, ainda que obrigatório, não pode resultar no afastamento da contabilidade para feitos de tributação em IRC[8].

Inventário permanente

O uso do inventário permanente exige um sistema de controlo de stocks extra-contabilístico, uma vez que a contabilidade financeira não regista quantidades nem preços unitários, mas tão somente quantias globais de compras e vendas.

Neste sistema, o cálculo do custo das vendas não depende da contagem física no final do período, mas apenas da saída dos inventários, por venda, em quantidade e preço unitário de custo, isto é, as saídas de inventários são registadas com base nas quantidades efetivamente vendidas.

A contagem física serve, no entanto, para identificar as quebras não conhecidas, relacionadas com ineficiências no processo logístico como erros nas unidades, roubos, etc.

O uso do inventário permanente, quando não seja obrigatório, é uma decisão de gestão que deve ponderar a relação custo – benefício, mas que proporciona melhor informação sobre a eficiência do processo logístico, que deve ser tida em consideração no momento da decisão.

Comunicação de inventários

Outro aspeto relevante prende-se com as exigências de natureza fiscal quanto à comunicação de inventários[9], que também é independente do sistema usado na contabilidade para apuramento do custo das vendas. Com efeito, as pessoas, singulares ou coletivas, que tenham sede, estabelecimento estável ou domicílio fiscal em território português, que disponham de contabilidade organizada e estejam obrigadas à elaboração de inventário, devem comunicar à AT, até ao dia 31 de janeiro[10], por transmissão eletrónica de dados, o inventário valorizado[11] respeitante ao último dia do exercício anterior, através de ficheiro com características e estrutura a definidas por portaria[12] do membro do Governo responsável pela área das finanças.

Apenas ficam dispensados desta obrigação as entidades a que seja aplicável o regime simplificado de tributação em sede de IRS ou IRC[13].

Quanto aos prestadores de serviços, e dado que normalmente não têm inventários, ficam também obrigados a comunicar, mas com a indicação de “não têm inventários”.

Formato do ficheiro para comunicação do inventário relativo a 31 de dezembro de 2023

A comunicação dos inventários[14], que ainda não inclui a valorização, é efetuada através do envio, no Portal das Finanças, de um ficheiro, que poderá assumir um dos seguintes formatos:

- Formato de texto;

- Formato XML.

O ficheiro com o formato de texto é elaborado de acordo com as seguintes regras:

- A primeira linha é composta pelos nomes dos campos a que se refere o n.º 1 do artigo 2.º, seguindo a ordem aí indicada – ProductCategory; ProductCode; ProductDescription; ProductNumberCode; ClosingStockQuantity; UnitOfMeasure

- As restantes linhas devem identificar os produtos constantes do inventário, obedecendo à ordem dos nomes dos campos referida na alínea a anterior;

- O caractere “;” (ponto e vírgula) deve ser utilizado como separador dos campos;

- O caractere “,” (vírgula) deve ser utilizado como separador decimal.

O ficheiro com o formato XML deve conter as seguintes tabelas:

- Cabeçalho (StockHeader), com identificação dos elementos previstos no n.º 2 do artigo 2.º;

- Tabela de Inventário (Stock), nos termos previstos no n.º 1 do artigo 2.º

O ficheiro com formato XML deve respeitar o esquema de validações “Stock_1_2.xsd”, disponível no Portal das Finanças.

Nota do editor: Este é um artigo de atualização do artigo publicado em janeiro de 2023.

[1] Art. 3.º A do Dec. Lei n.º 198/2012, com a redação dada pelo Decreto-Lei n.º 28/2019, de 15 de fevereiro.

[2] § 6 da NCRF 18 – Inventários;

[3] Incluem o preço de compra, direitos de importação e outros impostos (que não sejam os subsequentemente recuperáveis das entidades fiscais pela entidade) e custos de transporte, manuseamento e outros custos diretamente atribuíveis à aquisição de bens, de materiais e de serviços, deduzido dos descontos comerciais, abatimentos e outros itens semelhantes (§11 da NCRF 18).

[4] Incluem os custos diretamente relacionados com as unidades de produção, tais como mão-de-obra direta e uma imputação sistemática de gastos gerais de produção fixos e variáveis que sejam incorridos ao converter matérias em produtos acabados.

[5] Custo da Vendas (CV) = Existências Iniciais (Ei) + Compras +/- Regularizações – Existências finais (Ef)

[6] São classificadas como microentidades as que não ultrapassem, em 2 anos consecutivos, 2 dos seguintes limites: a) Total do balanço: 350.000 euros; b) Volume de negócios líquido: 700.000 euros;

c) Número médio de empregados durante o período: 10

[7] Art. 12.º do Dec. Lei n.º 98/2015, de 2 de junho

[8] Ofício n.º 15161, de 17-12-2015, enviado pela AT – DSIRC à APECA.

[9] Art. 3.º A do Dec. Lei n.º 198/2012, com a redação dada pelo Decreto-Lei n.º 28/2019, de 15 de fevereiro

[10] Relativamente às entidades que adotem um período de tributação diferente do

ano civil, a comunicação deve ser efetuada até ao final do 1.º mês seguinte à data do termo desse período;

[11] Embora tenham sido publicadas alterações pelo artigo 41.º do Decreto-Lei n.º 28/2019, de 15 de fevereiro, o Despacho n.º 66/2019-XXII-SEAF, de 13/12, veio determinar que o inventário valorizado só seria exigível para as comunicações de inventários relativas a 2020 a efetuar até 31 de janeiro de 2021; entretanto foi publicado o Despacho n.º 437/2020-XXII-SEAF, de 9/11, veio adiar o envio do inventário valorizado apenas para 2021 a efetuar até 31 de janeiro de 2022 e o Despacho 351/2021-XXII-SEAAF voltou adiar esta obrigação para o período de 2022 a efetuar até 31 de janeiro de 2023, e novamente adiado para 2025, relativo a 2024 (OE 2024).

[12] Portaria n.º 2/2015, de 6 de janeiro;

[13] Até 2019 ficavam dispensadas as entidades cujo volume de negócios do exercício anterior ao da referida comunicação não exceda (euro) 100 000.

[14] Artigo 4.º da Portaria n.º 2/2015, de 6 de janeiro