Estratégia, Legal e Processos

Orçamento de Estado para 2022 – Impacto nas Empresas Proposta de Lei n.º 4/XV/1.ª

I – Encargos não aceites no apuramento do resultado fiscal

Em termos sintéticos podemos dizer que Resultado Fiscal de uma empresa se determina do seguinte modo:

1 – Resultado Líquido Contabilístico

+

2 – Variações patrimoniais positivas não refletidas no resultado contabilístico

–

3 – Variações patrimoniais negativas não refletidas no resultado contabilístico

+ / –

4 – Correções fiscais

=

5 – RESULTADO FISCAL (Lucro tributável, se positivo ou Prejuízo Fiscal, se negativo)

O Orçamento do Estado para 2022 vem introduzir uma nova correção fiscal no apuramento do resultado fiscal, ao não aceitar como gasto fiscal os encargos suportados em documentos emitidos por empresas que não tenham entregado a declaração de início de atividade (alínea a) do n.º 1 do artigo 117.º).

Esta alteração vai obrigar as empresas a confirmarem no Portal das Finanças, se o NIPC / NIF que consta da fatura tem início de atividade declarado. (Alínea c) do n.º 1 do 23º – A – Encargos não dedutíveis para efeitos fiscais para 2022)

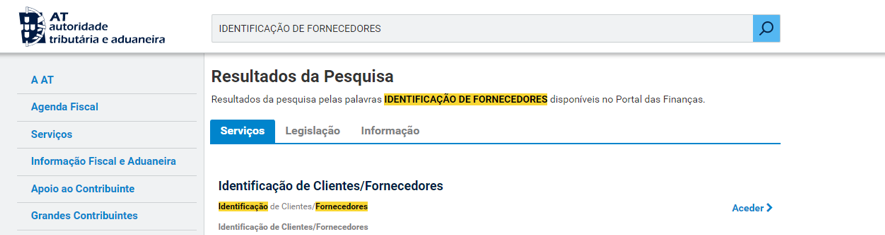

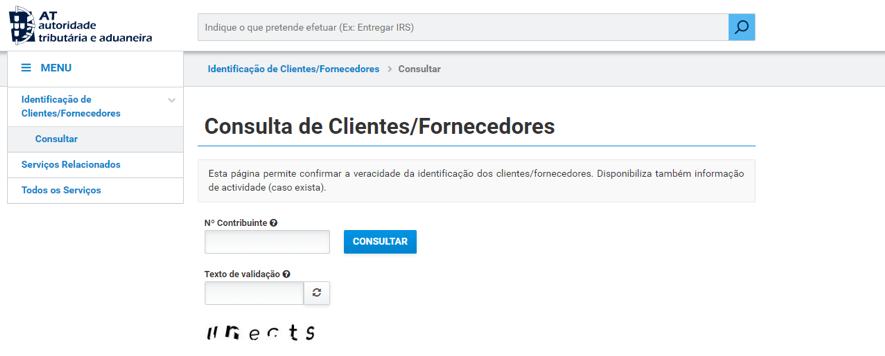

Para obter a informação pretendida no Portal das Finanças, deverá pesquisar no Portal das Finanças por “Identificação de Fornecedores” e aceder na opção “Identificação de Clientes/Fornecedores”.

Deverá clicar em “Consulta”, digitar o NIPC que consta fatura e escrever o texto de validação indicado.

Se o resultado dessa pesquisa verificar que o referido NIPC se encontra enquadrado num determinado regime de IVA, poderemos concluir que foi entregue uma Declaração de Inicio de Atividade pelo fornecedor que emitiu a fatura do gasto que estamos a considerar para o apuramento do resultado fiscal.

| Artigo do IRC | Até 2021 | 2022 |

| Alínea c) do n.º 1 do 23º – A – Encargos não dedutíveis para efeitos fiscais | 1 – Não são dedutíveis para efeitos da determinação do lucro tributável os seguintes encargos, mesmo quando contabilizados como gastos do período de tributação: c) Os encargos cuja documentação não cumpra o disposto nos n.os 3 e 4 do artigo 23.º, bem como os encargos evidenciados em documentos emitidos por sujeitos passivos com número de identificação fiscal inexistente ou inválido ou por sujeitos passivos cuja cessação de atividade tenha sido declarada oficiosamente nos termos do n.º 6 do artigo 8.º; |

1 – Não são dedutíveis para efeitos da determinação do lucro tributável os seguintes encargos, mesmo quando contabilizados como gastos do período de tributação:

c) Os encargos cuja documentação não cumpra o disposto nos n.ºs 3 e 4 do artigo 23.º, bem como os encargos evidenciados em documentos emitidos por sujeitos passivos com número de identificação fiscal inexistente ou inválido, por sujeitos passivos cuja cessação de atividade tenha sido declarada oficiosamente nos termos do n.º 6 do artigo 8.º ou por sujeitos passivos que não tenham entregue a declaração de inscrição, prevista na alínea a) do n.º 1 do artigo 117.º; |

1 – Não são dedutíveis para efeitos da determinação do lucro tributável os seguintes encargos, mesmo quando contabilizados como gastos do período de tributação:

c) Os encargos cuja documentação não cumpra o disposto nos n.ºs 3 e 4 do artigo 23.º, bem como os encargos evidenciados em documentos emitidos por sujeitos passivos com número de identificação fiscal inexistente ou inválido, por sujeitos passivos cuja cessação de atividade tenha sido declarada oficiosamente nos termos do n.º 6 do artigo 8.º ou por sujeitos passivos que não tenham entregue a declaração de inscrição, prevista na alínea a) do n.º 1 do artigo 117.º;

II – Rendimentos de direitos de autor e de direitos de propriedade industrial

O limite para a dedução ao lucro tributável dos rendimentos derivados de patentes passa de 50% para 85%.

| Artigo do IRC | Até 2021 | 2022 |

| n.º 1 do 50º – A –Rendimentos de direitos de autor e de direitos de propriedade industrial | 1 – Concorrem para a determinação do lucro tributável em apenas metade do seu valor os rendimentos provenientes de contratos que tenham por objeto a cessão ou a utilização temporária dos seguintes direitos de propriedade industrial sujeitos a registo:

|

1 – Para efeitos de determinação do lucro tributável pode ser deduzido, nos termos e até ao limite previsto no n.º 8, um montante correspondente aos rendimentos provenientes de contratos que tenham por objeto a cessão ou a utilização temporária dos seguintes direitos de propriedade industrial sujeitos a registo: |

| n.º 8 do 50º – A –Rendimentos de direitos de autor e de direitos de propriedade industrial | 8 – A dedução ao lucro tributável a que se referem os números anteriores não pode exceder o montante que resulte da aplicação da seguinte fórmula:

DQ / DT x RT x 50 % em que: DQ = ‘Despesas qualificáveis incorridas para desenvolver o ativo protegido’, as quais correspondem aos gastos e perdas incorridos ou suportados pelo sujeito passivo com atividades de investigação e desenvolvimento por si realizadas de que tenha resultado, ou que tenham beneficiado, o direito em causa, bem como os relativos à contratação de tais atividades com qualquer outra entidade com a qual não esteja em situação de relações especiais nos termos do n.º 4 do artigo 63.º DT = ‘Despesas totais incorridas para desenvolver o ativo protegido’, as quais correspondem a todos os gastos ou perdas incorridos ou suportados pelo sujeito passivo para a realização das atividades de investigação e desenvolvimento de que tenha resultado, ou que tenham beneficiado, o direito em causa, incluindo os contratados com entidades com as quais esteja em situação de relações especiais nos termos do n.º 4 do artigo 63.º, bem como, quando aplicável, as despesas com a aquisição do direito; RT = ‘Rendimento total derivado do ativo’, o qual corresponde ao montante apurado nos termos dos n. os 6 e 7. |

8 – A dedução ao lucro tributável a que se referem os números anteriores não pode exceder o montante que resulte da aplicação da seguinte fórmula:

DQ / DT x RT x 85 % em que: DQ = ‘Despesas qualificáveis incorridas para desenvolver o ativo protegido’, as quais correspondem aos gastos e perdas incorridos ou suportados pelo sujeito passivo com atividades de investigação e desenvolvimento por si realizadas de que tenha resultado, ou que tenham beneficiado, o direito em causa, bem como os relativos à contratação de tais atividades com qualquer outra entidade com a qual não esteja em situação de relações especiais nos termos do n.º 4 do artigo 63.º; DT = ‘Despesas totais incorridas para desenvolver o ativo protegido’, as quais correspondem a todos os gastos ou perdas incorridos ou suportados pelo sujeito passivo para a realização das atividades de investigação e desenvolvimento de que tenha resultado, ou que tenham beneficiado, o direito em causa, incluindo os contratados com entidades com as quais esteja em situação de relações especiais nos termos do n.º 4 do artigo 63.º, bem como, quando aplicável, as despesas com a aquisição do direito; RT = ‘Rendimento total derivado do ativo’, o qual corresponde ao montante apurado nos termos dos n.ºs 6 e 7. |

III – Agravamento da taxa de tributação autónoma

O Artigo 224.º Disposição transitória quanto a imposto sobre o rendimento das pessoas coletivas no âmbito da, da Proposta Lei do Orçamento do Estado para 2022, determina que as taxas de tributação autónoma NÃO são elevadas em 10 pontos percentuais, nos períodos de tributação de 2022,nas seguintes situações:

- Quando o sujeito passivo tenha obtido lucro tributável em um dos três períodos de tributação anteriores e as obrigações declarativas previstas nos artigos 120.º (Modelo 22) e 121.º (IES) do mesmo Código, relativas aos dois períodos de tributação anteriores, tenham sido cumpridas nos termos neles previstos;

- Nos períodos de tributação de 2022, quando esteja em causa o período de tributação de início de atividade ou um dos dois períodos seguintes;

- Às cooperativas e às micro, pequenas e médias empresas, de acordo com os critérios definidos no artigo 2.º do anexo ao Decreto-Lei n.º 372/2007, de 6 de novembro, na sua redação atual.

Esta alteração vem prorrogar o regime da não aplicação da taxa agravada de tributação autónoma às cooperativas e às micro, pequenas e médias empresas que já havia sido introduzida pelo OE de 2021 e que se aplicou aos períodos de tributação de 2020 e 2021, atendendo a pandemia da doença COVID-19.

IV – Falta de apresentação da Modelo 22

No caso de falta de apresentação da Declaração Modelo 22 a liquidação feita pela AT e incidirá sobre a matéria coletável apurada com base na informação que a AT disponha, de acordo com as regras do Regime Simplificado pela aplicação do coeficiente de 35%, anteriormente o coeficiente era 75%.

Se a AT não dispuser de informação será o maior dos seguintes valores:

- A totalidade da matéria coletável do período de tributação mais próximo que se encontre determinada;

- O valor anual da retribuição mínima mensal

| Artigo do IRC | Até 2021 | 2022 |

| Alínea b) do n.º 1 do 90º – Procedimento e forma de liquidação

|

b) Na falta de apresentação da declaração a que se refere o artigo 120.º, a liquidação é efetuada até 30 de novembro do ano seguinte àquele a que respeita ou, no caso previsto no n.º 2 do referido artigo, até ao fim do 6.º mês seguinte ao do termo do prazo para apresentação da declaração aí mencionada e tem por base o maior dos seguintes montantes:

1) A matéria coletável determinada, com base nos elementos de que a administração tributária e aduaneira disponha, de acordo com as regras do regime simplificado, com aplicação do coeficiente de 0,75; 2) A totalidade da matéria coletável do período de tributação mais próximo que se encontre determinada; 3) O valor anual da retribuição mínima mensal

|

Na falta de apresentação da declaração a que se refere o artigo 120.º, a liquidação é efetuada até 30 de novembro do ano seguinte àquele a que respeita ou, no caso previsto no n.º 2 do referido artigo, até ao fim do 6.º mês seguinte ao do termo do prazo para apresentação da declaração aí mencionada e incide sobre a matéria coletável apurada com base nos elementos que a Autoridade Tributária e Aduaneira disponha, de acordo com as regras do regime simplificado, com aplicação do coeficiente de 0,35 ou, na sua falta, sobre o maior dos seguintes valores:

1) Revogado 2) A totalidade da matéria coletável do período de tributação mais próximo que se encontre determinada;

|

V – Extinção dos pagamentos especiais por conta

O Artigo 261.º – Norma revogatória e de produção de efeitos em matéria fiscal, da Proposta Lei do Orçamento do Estado para 2022, determina a revogação do artigo 106.º do Código do IRC – Pagamento especial por conta.

Esta revogação é aplicável a partir, inclusive, dos períodos de tributação que se iniciem em ou após 1 de janeiro de 2022.

Esta extinção não prejudica que possam ser deduzidos à coleta de períodos futuros, até ao 6º período seguinte ao que os pagamentos especiais por conta foram efetuados.