Estratégia, Legal e Processos

Ajudas de custo e abono ao km: considerações contabilísticas e tributárias

As ajudas de custo e abonos, concedidos pelas empresas, para compensação de quilómetros por uso de viatura própria, aos seus colaboradores, tem motivado algumas questões de natureza contabilística, fiscal e contributiva, dada a sua natureza e limites de isenção tributária.

Como classificar

Para efeitos contabilísticos, os benefícios dos empregados, incluindo os membros dos órgãos sociais, são tratados de acordo com o § 18 do Aviso n.º 8255/2015, no caso de se tratar de uma Microentidade, conforme o § 18 do Aviso n.º 8257/2015, no caso de Pequenas Entidades e na NCRF 28 do Aviso n.º 8256/2015, para as restantes empresas e ainda conforme o § 18 do Aviso n.º 8259/2015, para as entidades do setor não lucrativo, mas seguem a mesma metodologia, para o caso presente.

Quando um empregado, incluindo os membros dos órgãos sociais, tenha prestado serviço a uma entidade durante um período contabilístico, a entidade deve reconhecer a quantia nominal de benefícios a curto prazo que espera ser paga em troca desse serviço como um gasto, salvo se for permitida a inclusão dos benefícios no custo de um ativo.

Os benefícios dos empregados incluem salários, ordenados e contribuições para a segurança social, licença anual paga e licença por doença paga, participação nos lucros e gratificações (se pagáveis dentro de doze meses a contar do final do período) e benefícios não monetários (tais como cuidados médicos, alojamento, automóveis e bens ou serviços gratuitos ou subsidiados) relativos aos empregados, incluindo assim também as ajudas de custo e os abonos ao quilómetro, dado estarem relacionados com o vínculo laboral existente na entidade ou por nomeação de órgão social.

Do ponto de vista contabilístico, tais encargos devem ser considerados como gastos do período os custos efetivamente assumidos pela entidade relativamente aos seus colaboradores para essa finalidade, na respetiva conta 63 – Gastos com o pessoal, em subconta apropriada.

Não se trata assim de fornecimentos e serviços externos, embora seja comum verificar-se a sua classificação neste tipo de contas, nomeadamente como deslocações e estadas nas contas 62.5.1 – Deslocações e estadas ou até na conta 62.5.2 – Transportes de pessoal. Estas contas destinam-se à aquisição de fornecimentos ou serviços a terceiros para a finalidade de deslocar ou acomodar o pessoal ao seu serviço.

Conceito de remuneração em sede de IRS

Para efeitos fiscais, consideram-se rendimentos do trabalho dependente[1] todas as remunerações pagas ou postas à disposição do seu titular provenientes de trabalho por conta de outrem prestado ao abrigo de contrato individual de trabalho ou de outro a ele legalmente equiparado. Tais remunerações compreendem, designadamente, ordenados, salários, vencimentos, gratificações, percentagens, comissões, participações, subsídios ou prémios, senhas de presença, emolumentos, participações em multas e outras remunerações acessórias, ainda que periódicas, fixas ou variáveis, de natureza contratual ou não. Incluem-se também as ajudas de custo e as importâncias auferidas pela utilização de automóvel próprio em serviço da entidade patronal, na parte em que ambas excedam os limites legais ou quando não sejam observados os pressupostos da sua atribuição aos servidores do Estado e as verbas para despesas de deslocação, viagens ou representação de que não tenham sido prestadas contas até ao termo do exercício.

São, por isso, consideradas remunerações, até sujeitas a declaração mensal, mas isentas até determinado limite.

Base de incidência contributiva

Para a determinação do montante das contribuições das entidades empregadoras e das quotizações dos trabalhadores, considera-se base de incidência contributiva a remuneração ilíquida devida em função do exercício da atividade profissional ou decorrente da cessação do contrato de trabalho[2].

Consideram-se remunerações as prestações pecuniárias ou em espécie que nos termos do contrato de trabalho, das normas que o regem ou dos usos são devidas pelas entidades empregadoras aos trabalhadores como contrapartida do seu trabalho[3], incluindo as importâncias atribuídas a título de ajudas de custo, abonos de viagem, despesas de transporte e outras equivalentes, na parte em que excedam os limites legais ou quando não sejam observados os pressupostos da sua atribuição aos servidores do Estado[4].

Recorde-se a propósito das normas para os servidores do Estado que o “uso de automóvel próprio[5]” é permitido “a título excecional, e em casos de comprovado interesse dos serviços nos termos dos números seguintes, pode ser autorizado, com o acordo do funcionário ou agente, o uso de veículo próprio nas deslocações em serviço em território nacional.”

Consideração como custo para efeitos de IRC

Não serão aceites como custos[6], para efeitos de dedução ao resultado tributável, as ajudas de custo e os encargoscom compensação pela deslocação em viatura própria do trabalhador, ao serviço da entidade patronal, não faturados a clientes, escriturados a qualquer título, sempre que a entidade patronal não possua, por cada pagamento efetuado, um mapa através do qual seja possível efetuar o controlo das deslocações a que se referem aqueles encargos, designadamente os respetivos locais, tempo de permanência, objetivo e, no caso de deslocação em viatura própria do trabalhador, identificação da viatura e do respetivo proprietário, bem como o número de quilómetros percorridos, exceto na parte em que haja lugar a tributação em sede de IRS na esfera do respetivo beneficiário.

Ou seja, se as despesas não forem faturadas a clientes ou consideradas como rendimentos em IRS, o que nesse caso são aceites na sua totalidade, têm de ter um mapa com todos os elementos antes enunciados.

Os encargos que não sejam devidamente suportados por tais mapas, são de acrescer no campo 730 do Q07 da modelo 22, por não serem considerados custos fiscais.

Acresce ainda o facto de tais mapas terem de estar assinados pelos seus titulares, conforme a ficha doutrinária[7]divulgada pela Autoridade Tributária (AT), com a seguinte argumentação:

“Ora, em conformidade com o n.º 1 do art.º 376.º do Código Civil (CC) «o documento particular cuja autoria seja reconhecida nos termos dos artigos antecedentes faz prova plena quanto às declarações atribuídas ao seu autor, sem prejuízo da arguição e prova da falsidade do documento».

A assinatura é, assim, um elemento essencial para o reconhecimento da autoria do documento e, consequentemente, para a aceitação do mesmo como prova.

Face ao exposto, os mapas de kms devem estar assinados pelos colaboradores, para efeitos da comprovação documental, nos termos do n.º 3 do art.º 23.º, conjugado com a alínea h) do n.º 1 do art.º 23.º-A, ambos do CIRC, dos gastos com a compensação pela deslocação em viatura própria do trabalhador, ao serviço da entidade patronal, e da sua consequente aceitação fiscal.”

Tais despesas não se devem confundir com despesas de representação[8], dado que estas consideram-se como suportadas com receções, refeições, viagens, passeios e espetáculos oferecidos no país ou no estrangeiro a clientes ou fornecedores ou ainda a quaisquer outras pessoas ou entidades, por isso a terceiros à entidade.

Tributação autónoma

Independentemente da aceitação, ou não, como custo para efeitos de tributação do resultado do período, tais despesas, relativas a ajudas de custo e à compensação pela deslocação em viatura própria do trabalhador[9], ao serviço da entidade patronal, não faturados a clientes, escriturados a qualquer título, exceto na parte em que haja lugar a tributação em sede de IRS na esfera do respetivo beneficiário, são tributadas autonomamente à taxa de 5%. A quantia apurada deverá ser inscrita no campo 365 do quadro 10 da modelo 22, e a base usada indicada no campo 415 do quadro 13 da modelo 22.

No que respeita às despesas de representação[10], também são tributadas autonomamente, mas à taxa de 10%, a inscrever no campo 365 do quadro 10 da modelo 22, mas a base usada é indicada no campo 414 do quadro 13.

Limites para efeitos de IRS e código contributivo para 2024

Nos termos da Circular da DGCI nº 12/91, podem os valores das ajudas de custo fixadas para os membros do Governo servir de referência e ser abonadas, por entidades não públicas, aos colaboradores que exerçam funções e ou aufiram remunerações que não sejam comparáveis ou reportáveis às dos trabalhadores em funções públicas. Nos restantes casos, continua a considerar-se que excedem os limites legais as ajudas de custo superiores ao limite mais elevado fixado para os funcionários públicos.

Ajudas de Custo / 2024

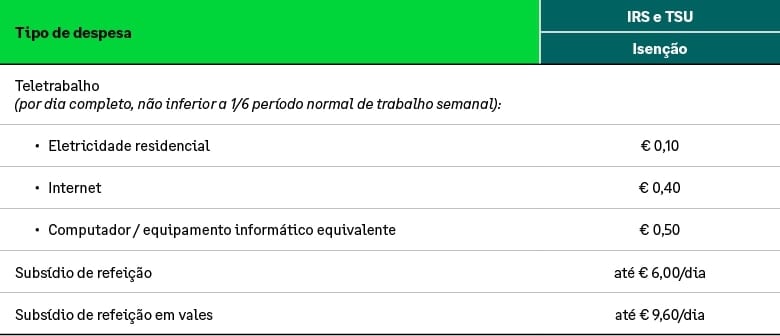

Subsídios de refeição[11] compensação pelo teletrabalho[12]

[1] Artigo 2.º, n.º 1 a 3, do CIRS

[2] Artigo 44.º, n.º 1, do Código dos Regimes Contributivos do Sistema Previdencial de Segurança Social (CRCSPSS)

[3] Artigo 46.º. n.º 1, do CRCSPSS

[4] Artigo 46.º. n.º 2, alínea p), do CRCSPSS

[5] Artigo 20.º do Decreto-Lei n.º 106_98

[6] Artigo 23.º – A, n.º 1 , alínea h), do CIRC

[7] FICHA DOUTRINÁRIA: Processo 1784/21, PIV n.º 21076, com despacho da Diretora de Serviços do IRC, de 20-06-2021

[8] Artigo 88.º, n.º 7, do CIRC

[9] Artigo 88.º, n.º 9, do CIRC

[10] Artigo 88.º, n.º 7 do CIRC

[11] Portaria 107-A/2023, de 18/4; Portaria 1553-D/2008, de 31/12 (após DL 137/2010, de 28/12, e Lei 82/2023, de 29/12)

[12] Portaria n.º 292-A/2023, de 29 de setembro