Ativos intangíveis: Considerações contabilísticas e fiscais relativas às amortizações

Explora as considerações contabilísticas e fiscais essenciais sobre as amortizações de ativos intangíveis, garantindo uma gestão financeira eficiente e conforme às normas legais.

Os ativos intangíveis são cada vez mais relevantes para a criação de valor das organizações. Elementos como marcas, patentes, capital intelectual, goodwill, investigação, inovação e desenvolvimento (I&D), mas também outros elementos como a reputação e a notoriedade podem ser identificáveis como ativos no âmbito das normas contabilísticas, mas nem todos podem vir a ser reconhecidos como tal. Muitas vezes, ficam apenas para divulgações (anexo), dado que não cumprem os critérios de reconhecimento.

Também por estes fatores, os indicadores não financeiros têm vindo a ganhar importância no relato financeiro, e não financeiro, das organizações.

Ultrapassada que esteja a questão do reconhecimento como ativo, e após a sua mensuração inicial, uma “entidade deve escolher ou o modelo de custo ou o modelo de revalorização como sua política contabilística[1]” e “assegurar que os seus ativos sejam escriturados por não mais do que a sua quantia recuperável[2]”, o que nos conduz ao conceito de imparidade.

CONTEÚDO DO POST

Calendário Fiscal 2026

Obtenha gratuitamente 📥 a sua versão do calendário em formatos PDF e Outlook com prazos fiscais, datas importantes e recomendações para evitar sanções. Descarregue agora!

A determinação da vida útil

Seja usado o modelo do custo (“um ativo intangível deve ser escriturado pelo seu custo menos qualquer amortização acumulada e quaisquer perdas por imparidade acumulada[3]”) ou o modelo da revalorização (“um ativo intangível deve ser escriturado por uma quantia revalorizada, que seja o seu justo valor à data da revalorização menos qualquer amortização acumulada subsequente e quaisquer perdas por imparidade acumuladas subsequentes[4]”), este caso mais raro, dada a dificuldade em determinar “um mercado ativo[5]” para intangíveis, a entidade “deve avaliar se a vida útil de um ativo intangível é ou finita ou indefinida e, se for finita, a duração de, ou o número de unidades de produção ou de unidades similares constituintes dessa vida útil[6]”.

Muitos fatores são considerados na determinação da vida útil de um ativo intangível, incluindo[7]:

- O uso esperado do ativo por parte da entidade e se o ativo puder ser eficientemente gerido por uma outra equipa de gestão;

- Os ciclos de vida típicos para o ativo e a informação pública sobre estimativas de vida útil de ativos semelhantes que sejam usados de forma semelhante;

- Obsolescência técnica, tecnológica, comercial ou de outro tipo;

- A estabilidade do setor em que o ativo opera e alterações na procura do mercado para os produtos ou serviços produzidos pelo ativo;

- Ações esperadas dos concorrentes ou potenciais concorrentes;

- O nível de dispêndio de manutenção exigido para obter os benefícios económicos futuros esperados do ativo e a capacidade e intenção da entidade para atingir tal nível;

- O período de controlo sobre o ativo e limites legais ou semelhantes sobre o uso do ativo, tais como as datas de extinção de locações relacionadas, e datas do termo do período de concessão estabelecido nos Acordos de Concessão de Serviços; e

- Se a vida útil do ativo está dependente da vida útil de outros ativos da entidade.

Estes fatores estão diretamente relacionados com o modelo de investimento da entidade e a forma da sua recuperação.

O período de amortização e o método de amortização para um ativo intangível com uma vida útil finita ou indefinida devem ser revistos pelo menos no final de cada ano financeiro. Se a vida útil esperada de um ativo for diferente das estimativas anteriores, o período de amortização deve ser alterado em conformidade. Se tiver havido uma alteração no modelo de consumo esperado dos futuros benefícios económicos incorporados no ativo, o método de amortização deve ser modificado para refletir o modelo alterado. Tais alterações devem ser contabilizadas como alterações em estimativas contabilísticas de acordo com a NCRF 4 — Políticas Contabilísticas, Alterações nas Estimativas Contabilísticas e Erros[8].

Alterações na legislação europeia e no SNC

A alteração ao § 105 da NCRF 6, a vigorar a partir de 1 de janeiro de 2016, resulta da transposição para o direito interno da Diretiva n.º 2013/34/UE, do Parlamento Europeu e do Conselho, de 26 de junho de 2013, através da reforma provocada ao “Sistema de Normalização Contabilística” nacional, pelo Decreto-Lei n.º 98/2015 de 2 de junho.

O objetivo desta alteração, prevista no n.º 11 do artigo 12.º da Diretiva n.º 2013/34/UE é o de garantir que “os ativos intangíveis são amortizados ao longo da sua vida útil. Em casos excecionais em que não seja possível estimar de forma fiável a vida útil de despesas de trespasse ou despesas de desenvolvimento, tais ativos são amortizados dentro de um prazo máximo estabelecido pelo Estado-Membro. Este prazo máximo não pode ser inferior a cinco anos nem superior a 10 anos.”

Na transposição para o direito interno, o legislador entendeu não introduzir um limite mínimo de vida útil, mantendo o limite máximo de 10 anos previsto na Diretiva, ficando a cargo da entidade a preparação das justificações adequadas à determinação da vida útil de cada ativo reconhecido e mensurado nas suas demonstrações financeiras.

Contudo, “a vida útil de um ativo intangível que resulte de direitos contratuais ou de outros direitos legais não deve exceder o período dos direitos contratuais ou de outros direitos legais, mas pode ser mais curta dependendo do período durante o qual a entidade espera usar o ativo[9]”.

Também não existem regras específicas para a determinação do valor residual, pelo que cada empresa deverá fazer o uso da melhor estimativa, caso considere a existência de um valor de recuperação pela venda, após a utilização do ativo no tempo estimado ao serviço da empresa, sendo que “um valor residual que não seja zero implica que uma entidade espera alienar o ativo intangível antes do fim da sua vida económica[10]”.

Amortizações para efeitos fiscais

Os ativos intangíveis são amortizáveis quando sujeitos a deperecimento, designadamente por terem uma vigência temporal limitada[11].

Contudo, é aceite como gasto fiscal[12], “O custo de aquisição dos seguintes ativos intangíveis quando reconhecidos autonomamente, nos termos da normalização contabilística, nas contas individuais do sujeito passivo:

- Em partes iguais, durante os primeiros 20 períodos de tributação após o reconhecimento inicial, os elementos da propriedade industrial tais como marcas, alvarás, processos de produção, modelos ou outros direitos assimilados, adquiridos a título oneroso e que não tenham vigência temporal limitada;

- Em partes iguais, durante os primeiros 15 períodos de tributação após o reconhecimento inicial, o goodwill adquirido numa concentração de atividades empresariais.

Para efeitos de IRC, qualquer que seja o método de amortização aplicado, “a vida útil de um elemento do ativo amortizável é, para efeitos fiscais, o período durante o qual se deprecia ou amortiza totalmente o seu valor, excluído, quando for caso disso, o respetivo valor residual[13]”, e “considera-se”:

- Período mínimo de vida útil de um elemento do ativo, o que se deduz da quota de depreciação ou amortização que seja fiscalmente aceite conforme a tabela constante no anexo ao diploma legal;

- Período máximo de vida útil de um elemento, o que se deduz de quota igual a metade da referida na alínea anterior.

Há que atender ainda que “as depreciações e amortizações só são aceites para efeitos fiscais desde que contabilizadas como gastos no mesmo período de tributação ou em períodos de tributação anteriores[14]”.

No caso dos “programas de computador” (grupo 5), está definida na tabela II[15] – Taxas genéricas, relativas a ativos fixos tangíveis (divisão I), o que não deixa de surpreender tal classificação, com o código 2440, uma taxa máxima de 33,33% ou seja, pode ser usado um período de amortização, sem correções fiscais ao resultado contabilístico, entre 3 a 6 anos.

Para “projetos de desenvolvimento”, encontra-se definida na tabela II – Taxas genéricas, relativas a ativos intangíveis (divisão II), uma taxa máxima de 33,33%, ou seja, também pode ser usado um período de amortização, sem correções fiscais ao resultado contabilístico, entre 3 a 6 anos.

No caso de “Elementos da propriedade industrial, tais como patentes, marcas, alvarás, processos de produção, moldes ou outros direitos assimilados, adquiridos a título oneroso e cuja utilização exclusiva seja reconhecida por um período limitado de tempo”, “a taxa de amortização é determinada em função do período de tempo em que tiver lugar a utilização exclusiva”.

Relativamente aos elementos para que não se encontrem fixadas taxas de amortização, são aceites as que pela Autoridade Tributária e Aduaneira sejam consideradas razoáveis, tendo em conta o período de vida útil esperada daqueles elementos[16].

Limitações para efeitos de IRC

As amortizações que não sejam consideradas como gastos fiscais no período de tributação em que foram contabilizadas, por excederem as importâncias máximas admitidas, são aceites como gastos fiscais nos períodos seguintes, na medida em que não se excedam as quotas máximas de amortização fixadas pelo decreto regulamentar[17].

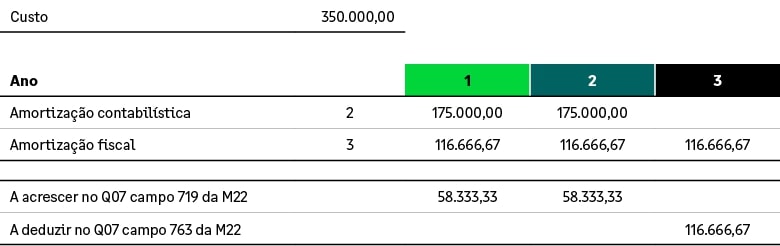

Por exemplo:

Neste exemplo, não há ineficiência fiscal, uma vez que a amortização não aceite nos anos 1 e 2 são dedutíveis no ano 3. Neste caso, trata-se de uma diferença temporária dedutível o que implica o cálculo e registo de impostos diferidos[18].

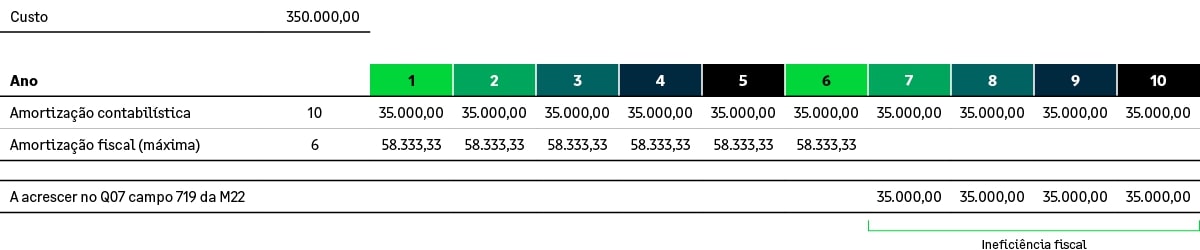

Não são, também, aceites como gastos “as amortizações praticadas para além do período máximo de vida útil, ressalvando-se os casos especiais devidamente justificados e aceites pela Autoridade Tributária e Aduaneira[19]”.

Há ainda que atender a que “as quotas mínimas de depreciação ou amortização que não tiverem sido contabilizadas como gastos do período de tributação a que respeitam, não podem ser deduzidas dos rendimentos de qualquer outro período de tributação”[20].

Neste caso a ineficiência fiscal dá-se quanto a entidade decida não amortizar o ativo num determinado ano, o que não é permitido também na normalização contabilística, ou não iniciar a amortização quando a ativo entra em funcionamento ou utilização[21].

Calendário Fiscal 2026

Aqui está a sua versão em formato PDF e Outlook:

✅ Prazos para entrega de declarações e obrigações fiscais.

✅ Datas essenciais para a liquidação de impostos e contribuições.

✅ Recomendações para evitar sanções.

[1] §70 da NCRF 6 – Intangíveis

[2] §1 da NCRF 12 – Imparidade de ativos

[3] § 72 da NCRF 6 – Intangíveis

[4] § 73 da NCRF 6 – Intangíveis

[5] § 8 da NCRF 6 – Intangíveis

[6] § 86 da da NCRF 6 – Intangíveis

[7] § 88 da da NCRF 6 – Intangíveis

[8] § 102 da NCRF 6 – Intangíveis

[9] § 92 da NCRF 6 – Intangíveis

[10] § 99 da NCRF 6 – Intangíveis

[11] Artigo 16.º do Decreto Regulamentar n.º 25/2009 de 14 de setembro

[12] Artigo 45.º – A do CIRC, alterado pela Lei n.º 82/2023, de 29 de dezembro, que aprova o Orçamento do Estado para 2024, que vigora desde o dia 1 de janeiro de 2024

[13] Artigo 3.º, n.º 2 do DR 25/2009

[14] Artigo 1.º do Decreto Regulamentar n.º 25/2009 de 14 de setembro

[15] Decreto Regulamentar n.º 25/2009 de 14 de setembro

[16] Artigo 31.º, nº 3, do CIRC

[17] Artigo 20.º do Decreto Regulamentar n.º 25/2009 de 14 de setembro

[18] § 5 na NCRF 25 – Impostos sobre o rendimento

[19] Artigo 34.º do CIRC

[20] Artigo 18.º do Decreto Regulamentar n.º 25/2009 de 14 de setembro

[21] Artigo 29.º, n.º 4, do CIRC