Rédito Vs. Volume de Negócios Vs. Faturação – Considerações contabilísticas e fiscais

Está a tornar-se cada vez mais evidente, para um conjunto de decisores e influenciadores em matérias económicas, financeiras e tributárias, uma confusão de conceitos que importa clarificar, nomeadamente a necessária distinção entre rédito, volume de negócios e faturação.

O rédito é um conceito económico e previsto na normalização contabilística. “É o influxo bruto de benefícios económicos durante o período proveniente do curso das atividades ordinárias de uma entidade quando esses influxos resultarem em aumentos de capital próprio, que não sejam aumentos relacionados com contribuições de participantes no capital próprio[1]”. O rédito é objeto de uma norma específica do SNC, com maior detalhe quanto ao processo contabilístico de identificação-reconhecimento-menuração-apresentação-divulgações, na NRCF 20, para as entidades do regime geral, seguindo a mesma orientação para as pequenas entidades, microentidades e entidades do setor não lucrativo, com as suas especificidades próprias.

A correspondente norma internacional de contabilidade (IFRS 15 – Rédito de contratos com clientes), veio reformular os procedimentos subjacentes ao seu reconhecimento e mensuração, atendendo à necessidade de contabilizar contratos com clientes cada vez mais complexos, que contém fornecimento de bens, prestação de serviços, bens e serviços, e diferentes momentos das obrigações de desempenho (método dos 5 passos).

O rédito inclui, por exemplo, venda de bens, a prestação de serviços e o uso por terceiros de ativos da entidade que produzam juros, royalties e dividendos. Não será considerado rédito o rendimento proveniente de alienação de ativos fixos, subsídios e doações e outros benefícios económicos que fluam para a entidade e não resultam das suas atividades ordinárias.

Não existe uma linha específica na demonstração de resultados para apresentar o rédito, este será explicitado numa nota do anexo, exceto nas microentidades.

Volume de negócios (líquido) é um conceito económico e contabilístico – “é o montante que resulta da venda dos produtos e da prestação de serviços, após dedução dos descontos e abatimentos sobre vendas, do imposto sobre o valor acrescentado e de outros impostos diretamente ligados ao volume de negócios”[2], mas também definido para efeitos tributários[3] – “corresponde ao valor das vendas e dos serviços prestados” bem como “as rendas relativas a propriedades de investimento”, “quando obtidas no âmbito de uma atividade que integre o objeto social do sujeito passivo”. “No caso dos bancos, empresas de seguros e outras entidades do setor financeiro para as quais esteja prevista a aplicação de planos de contabilidade específicos, o volume de negócios é substituído pelos juros e rendimentos similares e comissões ou pelos prémios brutos emitidos e comissões de contratos de seguro e operações consideradas como contratos de investimento ou contratos de prestação de serviços, consoante a natureza da atividade exercida pelo sujeito passivo”.

Temos então aqui a considerar diferenças entre o conceito contabilístico e para efeitos tributários.

Existe uma linha na demonstração de resultados para representar a quantia correspondente a “Vendas e serviços prestados”, na aceção contabilística, que, como verificámos anteriormente pode ser diferente para efeitos tributários.

Faturação é um termo de natureza tributária, corresponde ao documento (físico ou digital) que materializa uma transação económica, sendo considerada “Fatura[4], o documento em papel ou em formato eletrónico que: i) Contenha os elementos referidos nos artigos 36.º ou 40.º do Código do IVA, incluindo a fatura, a fatura simplificada e a fatura-recibo; ii) Constitua um documento retificativo de fatura nos termos legais;”.

Não se encontra definida uma linha na demonstração de resultados para representar esta quantia.

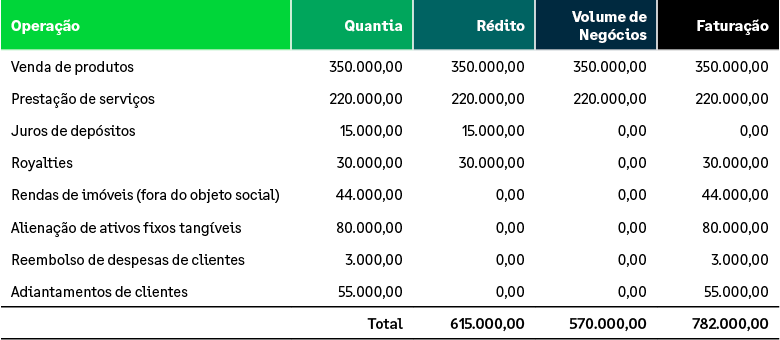

Sendo conceitos diferentes, há que exemplificar a sua aplicação:

Para avaliar a capacidade económica de uma atividade a faturação não é um indicador tão representativo como o volume de negócios ou o rédito. Pode até conduzir a erros de avaliação, quando, por exemplo são recebidos adiantamentos relevantes de clientes, ou alienados ativos fixos tangíveis, que são operações não recorrentes na generalidade das empresas.

Diferenças no reconhecimento

Para além dos conceitos, há diferenças substanciais quanto às condições para o seu reconhecimento.

Para efeitos contabilísticos, “o rédito relativo a vendas[5] deve ser reconhecido quando tiverem sido satisfeitas todas as condições seguintes:

- A entidade tenha transferido para o comprador os riscos e vantagens significativos da propriedade dos bens;

- A entidade não mantenha envolvimento continuado de gestão com grau geralmente associado com a posse, nem o controlo efetivo dos bens vendidos;

- A quantia do rédito possa ser fiavelmente mensurada;

- Seja provável que os benefícios económicos associados com a transação fluam para a entidade; e

- Os custos incorridos ou a serem incorridos referentes à transação possam ser fiavelmente mensurados.”

Para efeitos tributários, em sede de IRC, “Os réditos relativos a vendas consideram-se em geral realizados, e os correspondentes gastos suportados, na data da entrega ou expedição dos bens correspondentes ou, se anterior, na data em que se opera a transferência de propriedade”.

Para feitos de IVA, “o imposto é devido e torna-se exigível, nas transmissões de bens, no momento em que os bens são postos à disposição do adquirente”[6], e deve emitir a fatura, “o mais tardar no 5.º dia útil seguinte ao do momento em que o imposto é devido”[7]. É entendimento da AT[8], que “no caso das transmissões de bens, a fixação do facto gerador do imposto no momento da colocação de bens à disposição do adquirente, sem prejuízo das exceções previstas no CIVA, corresponde ao momento da sua entrega e não necessariamente ao da transferência jurídica da propriedade” e assim “nas transmissões de bens que impliquem transporte ou expedição, considera-se que os bens são colocados à disposição do adquirente na data do início do respetivo transporte ou expedição, tal como conste do documento de transporte que deve acompanhar as mercadorias em circulação, em cumprimento do disposto no n.º 4 do artigo 4.º do Regime de Bens em Circulação, aprovado em anexo ao Decreto-Lei n.º 147/2003, de 11 de julho.”

Atendendo às diferenças existentes, vamos exemplificar.

Uma sociedade faz a expedição de mercadorias com destino ao cliente, no dia 28/12/2022 tendo sido contratada a condição “FOB” (“free on board”). Os bens foram embarcados em 28/1/2023, e chegaram às instalações do cliente em 8/2/2023.

- Para efeitos de IRC, o rédito das vendas é reconhecido com a expedição dos bens: 28/12/2022.

- Para efeitos de IVA, há lugar à emissão de uma fatura, até 5 dias após os bens terem sido colocados à disposição do cliente: entre 28/12/2022 e 2/1/2023.

- Para efeitos contabilísticos, o rédito ocorre com o embarque das mercadorias, ou seja, o momento em que a propriedade é transmitida para o cliente: 28/1/2023.

Estamos perante conceitos muito diferentes e momentos de reconhecimento distintos, com obrigações autónomas, embora com base nos mesmos factos. Uma vez que não parece haver uma preocupação por parte do legislador em harmonizar os termos, é importante não os confundir, porque podem conduzir a avaliações e decisões erradas.

[1] Glossário do SNC

[2] Glossário do SNC

[3] Artigo 143.º do CIRC

[4] Artigo 2.º, alínea c) do Decreto-Lei n.º 28/2019, de 15 de fevereiro

[5] Artigo 18.º, n.º 3, alínea a) do CIRC

[6] Artigo 7.º, n.º 1, alínea a) do CIVA

[7] Artigo 36.º, n.º 1, alínea a) do CIVA

[8] Ficha Doutrinária do Processo nº 15298, por despacho de 2019-04-23, da Diretora de Serviços do IVA, (por subdelegação)