Estrategia y Gestión

Todas las deducciones que puedes aplicar a una nómina (infografía)

Te contamos en este post con contenido actualizado cuál es la diferencia entre salario bruto y neto, cuál es la estructura de una nómina y qué deducciones podemos aplicarle.

- Te explicamos la diferencia entre salario bruto y neto.

- Conoce qué estructura tiene una nómina y todas las deducciones que en ella se pueden aplicar.

El conocimiento de las nóminas es algo que afecta tanto al que percibe la remuneración como al empresario que paga el salario. Por ello, conviene que ambos tengan claros todos los conceptos que integran una nómina.

La justificación del pago del salario se realizará entregando al trabajador una nómina, en donde se deben detallar de manera clara las diferentes percepciones del trabajador, así como las deducciones que legalmente procedan.

La palabra nómina hace referencia al pago de salarios y su origen proviene del latín nomina, que es el plural de nomen, que significa nombre, y en la Antigua Roma, las nominas eran las listas de personas que eran acreedoras de un salario.

La firma de la nómina poco a poco se va sustituyendo por su envío telemático o incluso por la propia descarga por parte del trabajador desde la intranet de la empresa.

Diferencia entre salario bruto y neto

Conviene no confundir el salario bruto con el neto a percibir, debiendo el trabajador y el empresario tener claros ambos conceptos, para así evitar malentendidos a la hora de pactar la remuneración.

Teniendo en cuenta que todos los conceptos que integran el salario bruto, forman parte de la retribución, lo más correcto por parte de los gerentes y los responsables de administración de personal es pactar salarios brutos, ya que el salario neto puede variar en función de lo que declare el trabajador en el modelo 145, siendo posible que el trabajador no manifieste exactamente su situación personal, si con ello puede cobrar más importe en su nómina.

Para calcular el salario bruto, se suman percepciones salariales y no salariales, cotizando las primeras a la Seguridad Social.

Las percepciones salariales serían las siguientes:

- Salario base.

- Plus de transporte y otros pluses.

- Remuneraciones voluntarias.

- Horas extraordinarias y complementarias.

- Salario en especie.

- Prorratas de pagas extras.

- Comisiones, etc.

Las percepciones no salariales, que no cotizan a la seguridad social serían:

- Indemnizaciones o suplidos.

- Prestaciones e indemnizaciones de la Seguridad Social.

- Indemnizaciones por traslados, suspensiones o despidos.

- Otras percepciones no salariales.

La suma de estas remuneraciones suele aparecer en la nómina como total devengado.

Por su parte, el salario neto será el salario bruto menos la suma de las deducciones que figuran en la nómina.

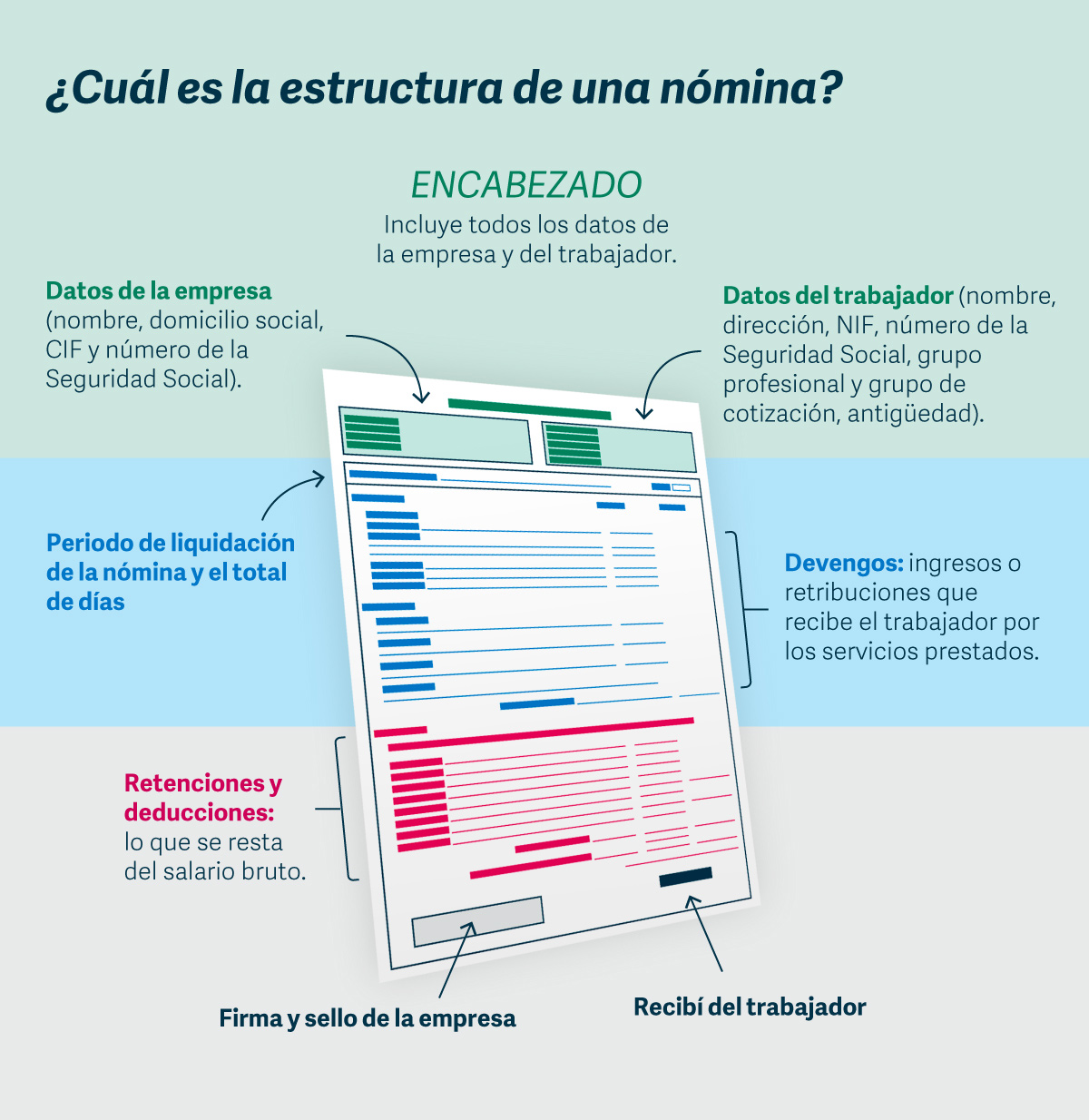

¿Cuál es la estructura de una nómina?

Las principales partes de una nómina serían las siguientes:

- Encabezamiento, donde aparecen todos los datos de la empresa: nombre, domicilio social, CIF y número de la Seguridad Social de la empresa (código cuenta de cotización). Y también todos los datos del trabajador: nombre, dirección, NIF, número de la Seguridad Social, grupo profesional y grupo de cotización.

- El periodo de liquidación de la nómina y el total de días.

- El devengo, que se compone de las percepciones salariales y no salariales que hemos visto anteriormente.

- Las deducciones que se aplican a la nómina.

- La parte destinada a la firma y sello de la empresa y al recibí del trabajador.

¿Cuáles son las deducciones que se aplican en la nómina?

Las deducciones que pueden aparecer reflejadas en la nómina son principalmente las siguientes:

-

Cuotas a la Seguridad Social a cuenta del trabajador

El empresario ingresará todos los meses las cuotas que detrae de las nóminas de sus trabajadores, junto con las cantidades a cuenta de la empresa. Correrá, pues, a cargo del trabajador lo siguiente:

- Deducciones por contingencias comunes: 4,70% sobre la base de cotización de contingencias comunes.

- Deducciones por desempleo: 1,55%, sobre la base de cotización de accidentes de trabajo y enfermedades profesionales, si el contrato es indefinido, en prácticas, de relevo, de interinidad o celebrado con un discapacitado. 1,60% si el contrato es de duración determinada.

- Deducciones por Formación Profesional: 0,1%, sobre la base de cotización de accidentes de trabajo y enfermedades profesionales.

-

Retención a cuenta del IRPF

Su importe dependerá de los datos que ha facilitado el trabajador en el modelo 145. La retención estará en función de la situación personal del trabajador: casado o no, tipo de contrato, hijos o ascendientes a su cargo, o algún tipo de discapacidad.

-

Anticipos

Los trabajadores que hayan percibido algún anticipo durante el mes verán que el importe del anticipo se deduce en su nómina.

-

Embargos

Las empresas están obligadas a deducir los embargos que pueden llegar a la empresa por diferentes motivos. Embargos de la Agencia Tributaria, por multas de tráfico, por impago de pensiones alimenticias decretados por un juzgado, etc.

Los Trabajadores tienen derecho a la liquidación puntual del pago del salario, que se debe realizar en la fecha y lugar convenidos o conforme a los usos y costumbre, pero cuando firman una nomina deberían entender lo que están firmando, ya que en ocasiones las nominas pueden emitirse con errores.

Nota del editor: Este artículo fue publicado en 2017 y actualizado a 2021 por su relevancia.

Deducciones de una nómina

![]()

- Descarga tu copia gratuita

de la infografía

- Conoce todas las deducciones

que puedes aplicar a tu nómina