Prélèvement à la source : les taux en 2024 ?

Quels sont les taux 2024 du prélèvement à la source ? Comment assurer une conformité aux déclarations de son entreprise ? Nos réponses.

La Loi de finances pour 2024 a confirmé les trois nouveaux barèmes du taux neutre du prélèvement à la source. Les responsables RH et dirigeants de PME s’appuieront sur ces grilles dans leur gestion des paies durant toute l’année 2024. L’occasion de rappeler les obligations d’un employeur concernant le prélèvement à la source.

La publication au Journal Officiel de la Loi de finances pour 2024, le 30 décembre 2023, a confirmé les trois nouveaux barèmes du taux neutre relatif au prélèvement à la source (PAS) pour l’année 2024. Cette mise à jour est importante pour les responsables RH en charge des fiches de paie et les patrons de PME, qui devront utiliser ce taux neutre s’ils ne disposent pas du taux personnalisé pour un salarié.

Au sommaire de cet article :

- Le taux 2024 des contribuables domiciliés en métropole

- Le taux 2024 des contribuables domiciliés en DOM

- Les autres taux 2024 des contribuables domiciliés en DOM

- Les revenus sont concernés par le PAS

- La déclaration du PAS

- Simplifier la déclaration du PAS

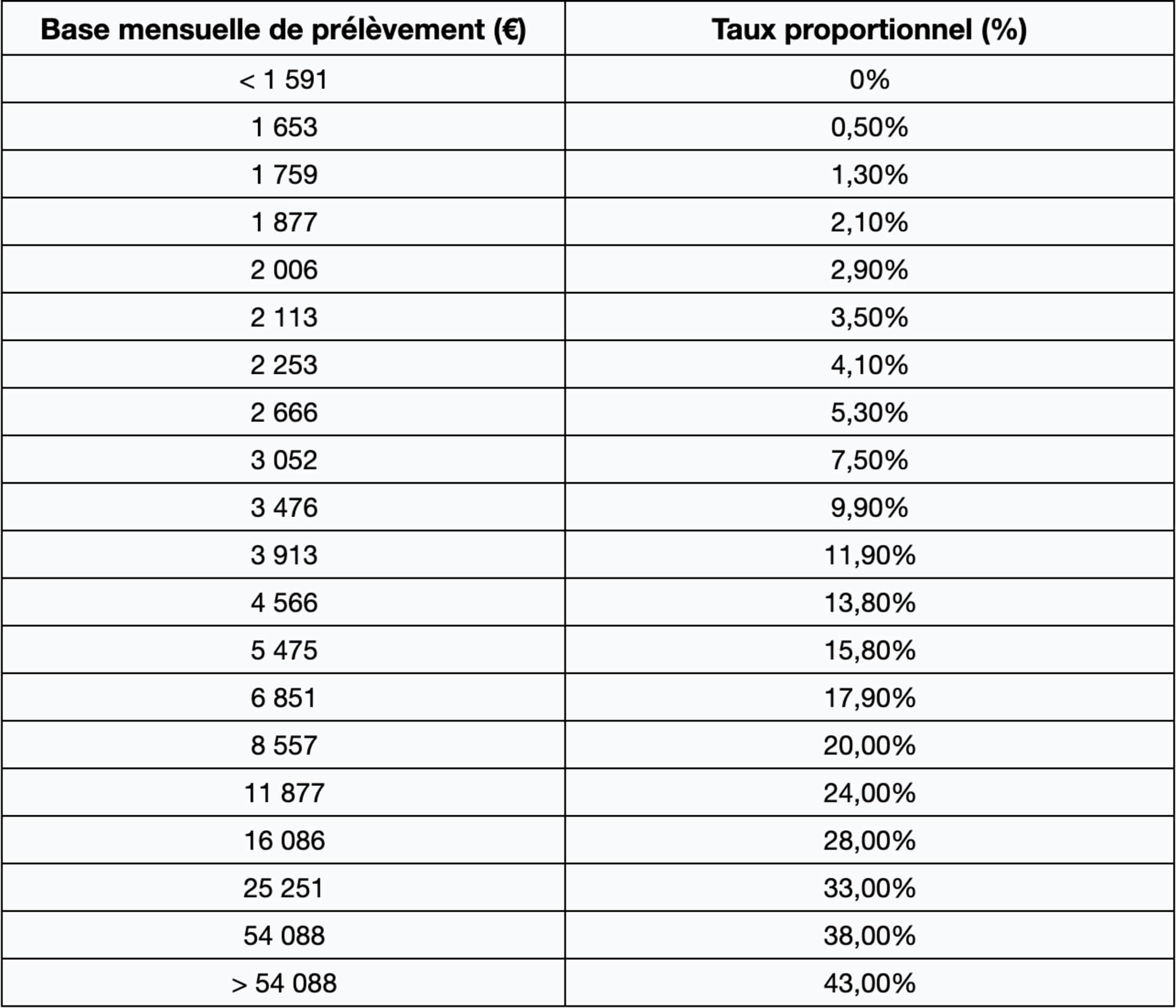

PAS : le taux 2024 des contribuables domiciliés en métropole

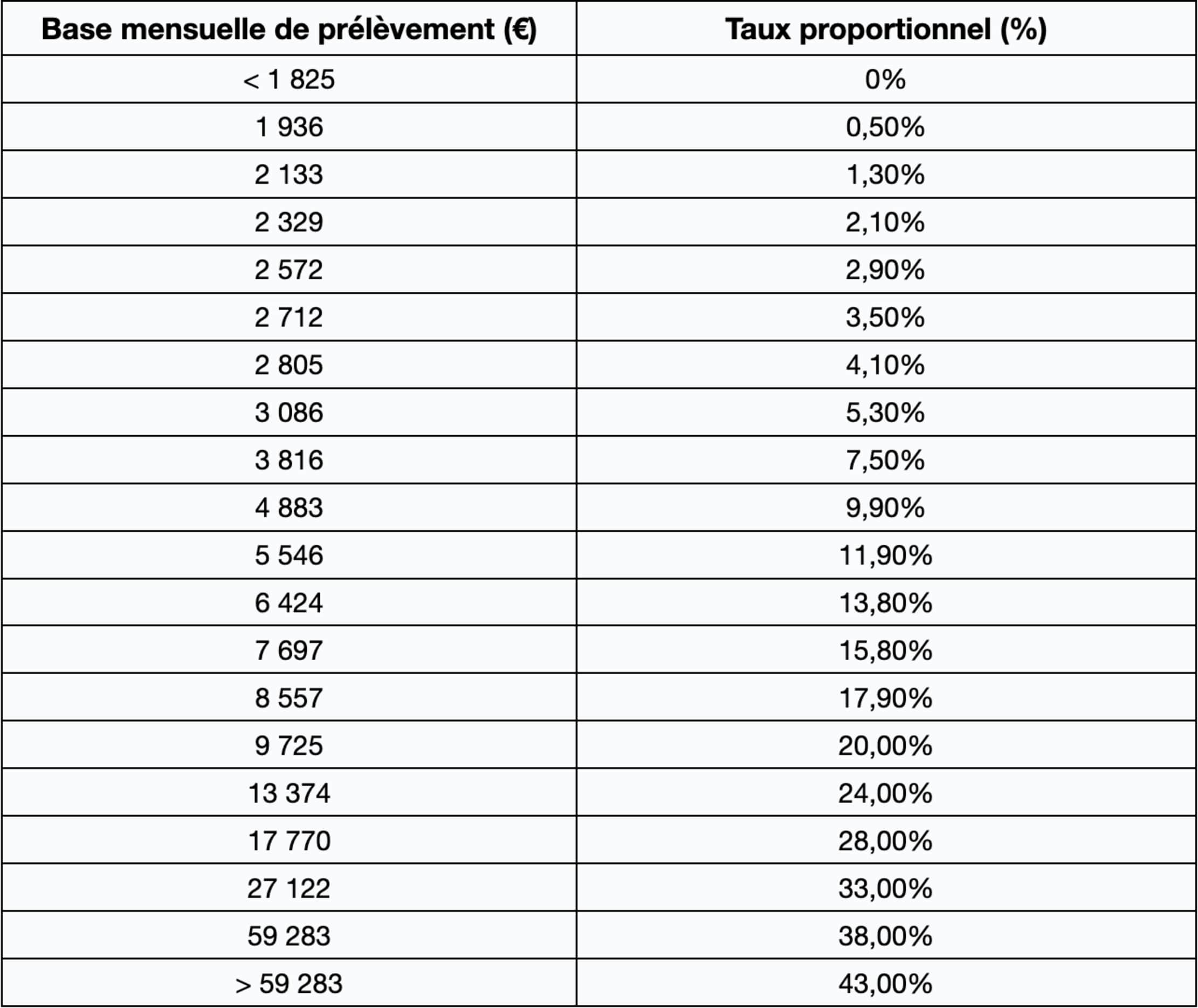

PAS : le taux 2024 des contribuables domiciliés en DOM

Voici les taux concernant les domiciliés en Guadeloupe, à la Réunion et en Martinique.

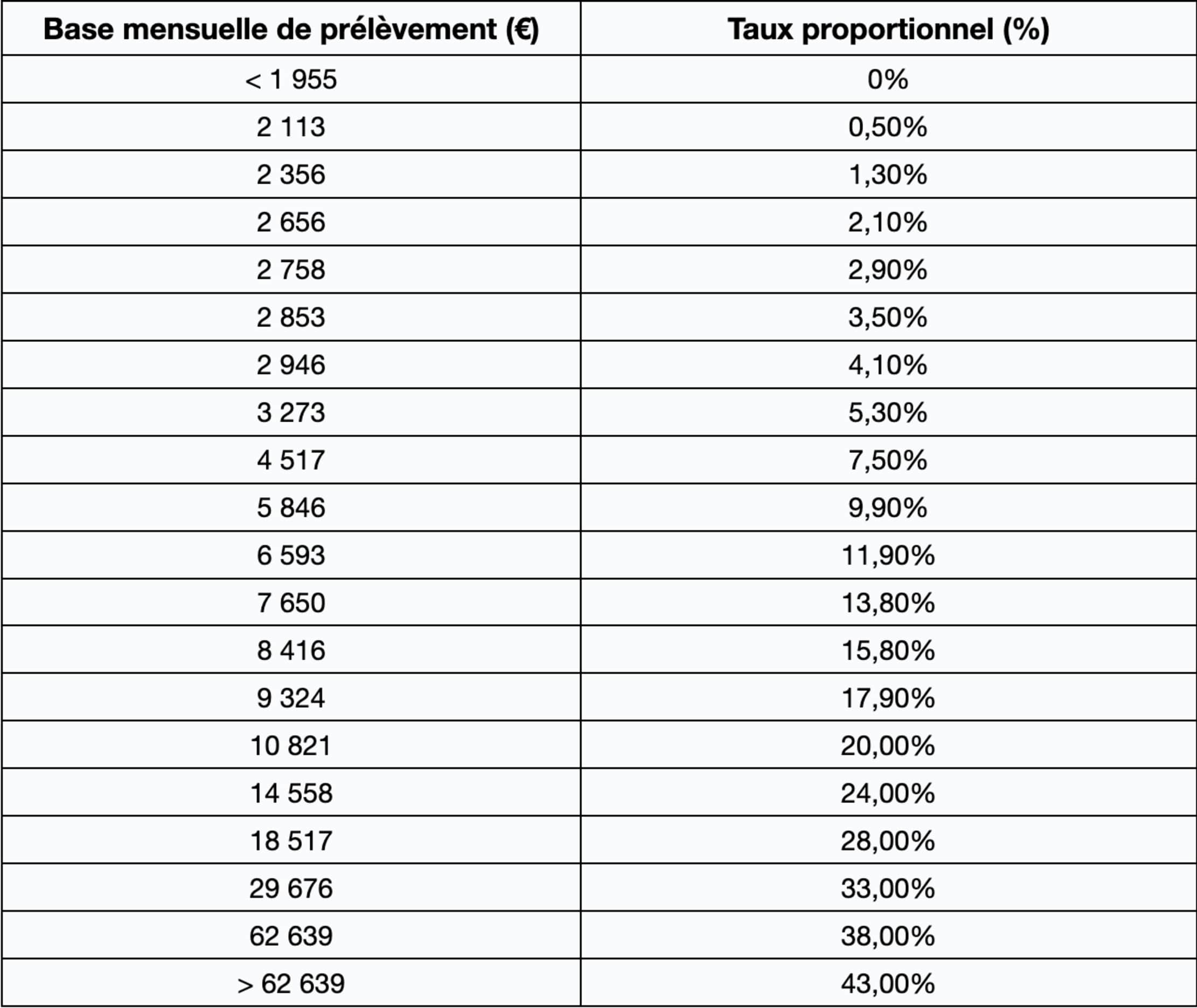

Prélèvement à la source : autres taux 2024 des contribuables domiciliés en DOM

Voici les taux concernant les domiciliés en Guyane et à Mayotte.

Quels revenus sont concernés par le PAS ?

Entré en vigueur le 1er janvier 2019, le prélèvement à la source de l’impôt sur le revenu impose depuis lors de nouvelles obligations aux services chargés d’établir la paie. Les employeurs sont chargés de la déclaration et de la collecte de cette contribution.

Les revenus concernés par le PAS sont :

- les traitements ;

- les salaires ;

- la fraction imposable des indemnités de licenciement.

Il exclut donc les revenus exceptionnels, en particulier l’intéressement ou la participation aux bénéfices. Le PAS ne concerne pas non plus les apprentis et les stagiaires.

Comment déclarer le prélèvement à la source ?

La procédure de déclaration du prélèvement à la source (PAS) se déroule en deux temps, tous les mois. L’entreprise doit d’abord déposer une déclaration sociale nominative (DSN) auprès des services fiscaux. Elle y précise, pour chaque salarié, sa rémunération, son taux de PAS et le montant d’impôt à payer.

Chaque salarié dispose en effet d’un taux de PAS personnalisé, fourni par l’administration fiscale à l’entreprise. Si cette dernière ne dispose pas de cette information, elle applique le fameux taux neutre, selon la rémunération du salarié.

La DSN comporte également les informations de paiement de l’entreprise, pour permettre le télépaiement à échéance. Les sociétés de moins de 50 salariés doivent la transmettre à la Direction générale des finances publiques (DGFiP) avant le 15 du mois suivant le mois de paie concerné. Pour celles de plus de 50 salariés, la limite est fixée au 5 du mois suivant.

En cas de problème pour remplir la déclaration, les entreprises peuvent demander de l’aide aux conseillers de l’Assurance maladie. Ils sont disponibles au 3679 (coût d’un appel local), du lundi au vendredi, de 8h à 17h30. L’Assurance maladie a par ailleurs édité un guide détaillant comment intégrer les arrêts de travail à cette déclaration.

Dans un second temps, 8 jours après la date limite d’envoi de la DSN, les services des impôts transmettent à l’entreprise un compte rendu métier (CRM). Ce document valide tout d’abord la bonne prise en compte des informations transmises par l’entreprise. Ce CRM précise surtout à l’entreprise le taux personnalisé de PAS à appliquer aux salariés. Il est valable durant les deux mois suivants cette CRM.

Entreprises : simplifier la déclaration du prélèvement à la source

Disposer d’un logiciel de gestion de paie permet de simplifier la gestion du PAS. En plus de générer une DSN, ces solutions permettent de les envoyer en quelques clics à l’administration fiscale. Dans la même logique, la DGFiP peut transmettre le CRM directement à votre logiciel de paie. Ce dernier met alors à jour automatiquement les taux de PAS pour tous les salariés. Cela permet aux responsables de la paie de gagner du temps et de s’assurer de la fiabilité des données en gommant le risque d’erreurs de saisie.

En récupérant les taux de PAS et suivant l’évolution des lois fiscales, il garantit en permanence la conformité de l’entreprise.

Ces solutions vous permettent également d’éditer vos bulletins de paie, de gérer les déclarations sociales et de simplifier le traitement des salaires. Enfin, vous bénéficiez de l’automatisation d’une part importante de vos tâches et d’effectuer des analyses prédictives et stratégiques, via des outils de reporting.

Ces articles pourraient également vous intéresser :