Wer als Unternehmer seine Geschäftsziele erreichen will, muss zu jeder Zeit über genügend finanzielle Ressourcen verfügen. Die Aufgabe ist es also, die Finanzen möglichst perfekt zu verwalten – und hier kommt das Finanzmanagement ins Spiel. Es ermöglicht Ihnen, Ihre finanziellen Mittel wie Bargeld, Investitionen und Kredite gezielt zu planen, steuern und überwachen.

Das Finanzmanagement hat ganz verschiedene Facetten und die Finanzmanager vielseitige Aufgaben. Sie verwalten nicht nur die Einnahmen und Ausgaben oder übernehmen die Kapitalbeschaffung und die Budgetierung. Ihre Arbeit dreht sich auch um das Liquiditätsmanagement, die Kreditvergabe und -verwaltung oder etwa darum, die Steuerlast zu optimieren. Weitere wichtige Aspekte sind das Risikomanagement und die Finanzberichterstattung. Ein effektives Finanzmanagement ist für jede Art von Organisation unerlässlich. Denn nur mit seiner Hilfe ist es möglich, für finanzielle Stabilität zu sorgen und ein gesundes Wachstum des Unternehmens zu fördern.

In der Regel verfolgt ein Unternehmer mit dem Finanzmanagement gleich mehrere Ziele. So schafft er durch die geschickte Verwaltung der finanziellen Ressourcen die ideale Basis für finanzielle Stabilität. Das resultiert in einer hohen Liquidität und Zahlungsfähigkeit des Unternehmens. Zudem tragen ein effizientes Kostenmanagement und die Investition in profitablere Projekte zu einer höheren Rentabilität bei. Eine effektive Steuerplanung und -optimierung hilft einer Organisation dabei, die Steuerlast zu reduzieren. Hierdurch wiederum steht ihr mehr Geld zur Verfügung, das sie für Investitionen und die weitere Expansion nutzen kann.

Generell fördern die gezielte Planung und Steuerung von Investitionen und Finanzen ein gesundes Wachstum des Unternehmens. Denn nur dadurch ist es in der Lage, seine Geschäftsaktivitäten gezielt zu erweitern und in neue Märkte zu expandieren. Es hilft ihm außerdem dabei, mögliche Risiken rasch zu identifizieren und schnell zu handeln. Durch eine vorausschauende Risikobewertung und -minderung kann das Unternehmen mögliche finanzielle Stolpersteine umgehen, die sein Wachstum behindern könnten.

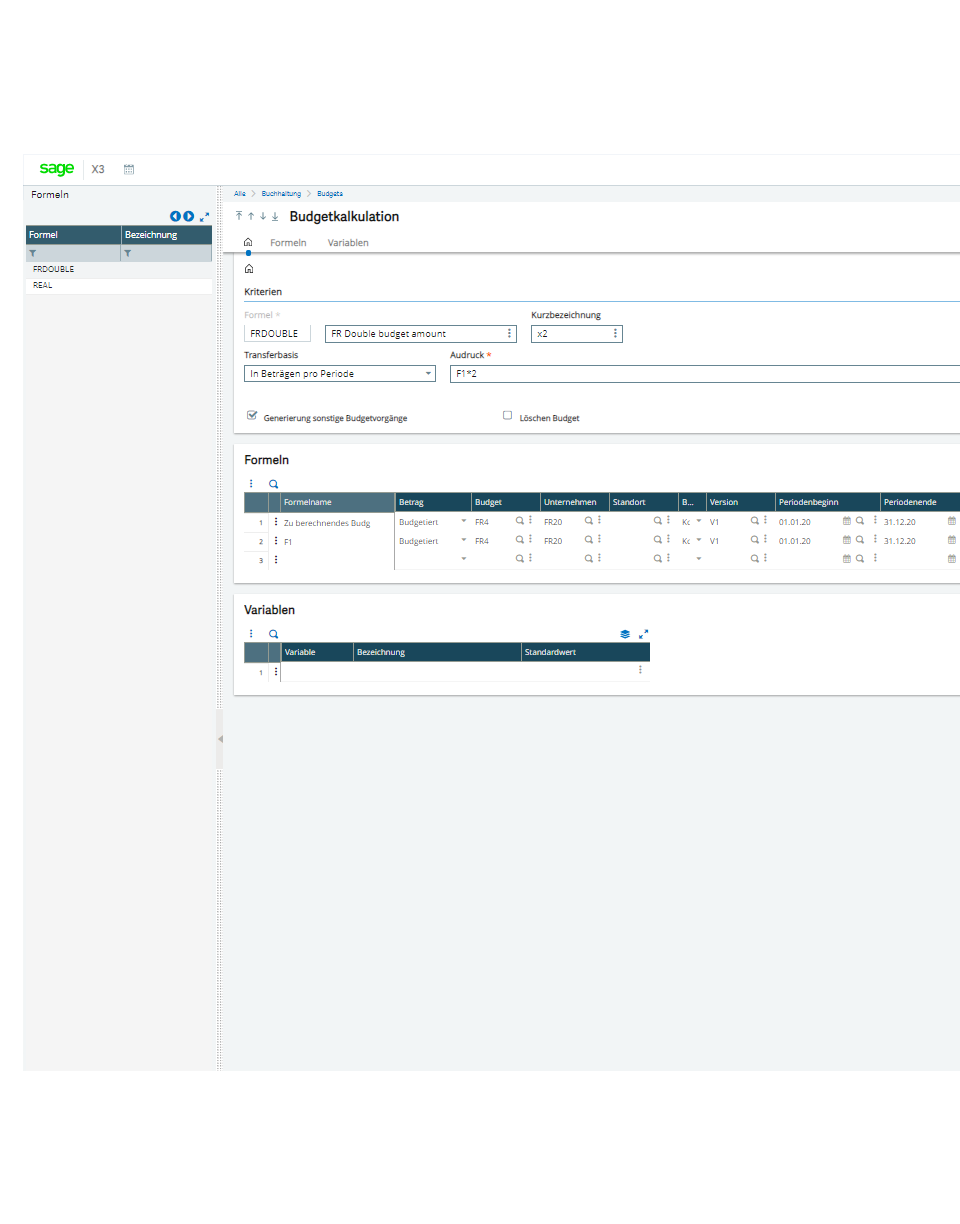

Bei Sage X3 handelt es sich um eine Software für die Kosten- und Budgetrechnung. Das Tool Budgetübersicht ermöglicht es Ihnen, einfach Ihre Buchhaltung durchzuführen. Mithilfe von Sage X3 können Sie auch die Finanzdaten aus unterschiedlichen Quellen zusammenführen. So behalten Sie stets Ihre Finanzen im Blick. Ferner bietet die Sage X3 Budgetübersicht diverse Kontrollfunktionen. Diese ermöglichen es den Managern und Entscheidern, alle fixen und variablen Kosten auszuwerten. Sie können jederzeit Ihr Budget anpassen und es fällt Ihnen leicht, die Kosten unter Kontrolle zu halten. Mithilfe von Sage X3 lässt sich auch alles rund um die Bankgeschäfte managen: Nicht nur Geldtransfers zwischen Ihrem Hauptsitz und den Filialen, sondern auch über Ländergrenzen hinweg führen Sie einfach durch.

Die Hauptfunktionen der Budgetübersicht und Buchhaltung:

Mit Sage X3 können Sie Ihr Anlagevermögen von Anfang an einfach und effizient firmenintern verwalten. Sie profitieren mehrfach vom Wechsel auf eine Software wie Sage X3: Zum einen können Sie jederzeit auf aktuelle und valide Daten zugreifen und behalten stets die Übersicht über Ihr Anlagevermögen. Zum anderen ermöglicht Ihnen das Programm, Anlagekarteien zu gestalten. In diesen können Sie die relevanten Informationen und Dokumente ablegen und überwachen. Noch dazu unterstützt Sage X3 alle gängigen Abschreibungsarten, etwa die lineare, die degressive und die sofortige Abschreibung. Das hat den Vorteil, dass Sie Steuervorteile direkt erkennen und Ihr Budget optimal planen.

Die Hauptfunktionen der Anlagenverwaltung sind:

Um möglichst schnell die richtigen unternehmerischen Entscheidungen treffen zu können, benötigen Sie stets aktuelle und valide Informationen. Diese liefert Ihnen Sage X3, etwa über Analysen in Echtzeit, Mitteilungen und Warnungen. Dadurch, dass Sage X3 mit den gängigen Office-Anwendungen kompatibel ist, erstellt die Software automatisch präzise Berichte über Ihre Finanzen. Anhand dieser Datenbasis können Sie sich direkt an geänderte Bedingungen und Erwartungen anpassen.

Sie sind ein globaler Player? Dann profitieren Sie ebenfalls von unserem umfassenden Finanzmanagementsystem. Ihre Finanzexperten können rasch auf immer wieder neue lokale, aber auch globale Erfordernisse reagieren. Sage X3 hilft Ihnen dabei, jederzeit die aktuellen Steuer-, Regulierungs- und Berichtsaufgaben auf lokaler oder landesweiter Ebene umzusetzen. Mit unserer Finanzmanagement-Software gehen Sie sicher, dass Sie alle Anforderungen an die Compliance erfüllen und zugleich Risiken minimieren.

Die Hauptfunktionen der Finanzberichterstattung sind:

Dank Sage X3 können die Mitarbeiter in den Teams und zwischen den verschiedenen Abteilungen effizienter zusammenarbeiten. Hierfür sorgt etwa eine kohäsive, gut durchsuchbare Bibliothek, in die sich auch Workflows für Dokumente integrieren lassen. Sie entscheiden, wer auf welche Daten zugreifen darf. Das hängt in der Regel ganz von seiner jeweiligen Rolle und Aufgabe im Unternehmen ab. Hinzu kommt, dass die Daten stets up to date sind, da das System sie automatisch fortlaufend aktualisiert. Außerdem lässt sich Sage X3 mit den gängigen Office-Anwendungen verknüpfen. Das alles ermöglicht es Führungskräften, Mitarbeitern oder Gruppen, jederzeit den Status einzelner oder aller Projekte im Blick zu behalten.

Für eine bessere Teamarbeit sorgen die folgenden Funktionen:

Bei Sage X3 erhält jeder Mitarbeiter rollenbasiert Zugang zu den für seine Arbeit relevanten Daten und Dokumente. Jeder kann den eigenen Account ganz nach seinen persönlichen Präferenzen gestalten. Eine derart benutzerfreundliche Finanzmanagement Software hat zwei positive Effekte: Sie erfährt sie eine hohe Akzeptanz bei den Mitarbeitern und das wiederum steigert deren Produktivität.

Für eine gesteigerte Produktivität sorgen diese Funktionen:

Aufgrund seiner integrierten Web- und Mobiltechnologie sorgt Sage X3 für eine verbesserte und personalisierte Anwendererfahrung. Egal, ob Sie sich im Büro, auf Geschäftsreise oder zu Hause befinden: Wann und wo immer Sie möchten, können Sie mit Sage X3 über Ihr Mobilgerät auf die benötigten Daten zugreifen. Die intuitive Oberfläche der Finanzmanagement Software ist exakt auf die Rolle und Präferenzen seiner Nutzer zugeschnitten. Dank der Cloud können die dafür autorisierten Mitarbeiter von überall und von jedem Gerät aus Daten abrufen. Da das System die Daten in Echtzeit aktualisiert, sind alle Nutzer stets auf demselben Stand.

Diese Funktionen sorgen für Mobilität:

Lernen Sie Sage X3 kennen: Die interaktive Produkttour führt Sie durch die Bereiche Controlling, Buchhaltung, Vertrieb und Fertigung.

Das Finanzmanagement und die Finanzbuchhaltung sind Konzepte, die zwar eng miteinander verbunden sind. Doch sie unterscheiden sich hinsichtlich ihres Zwecks, der Blickrichtung und in den damit verbundenen Aufgaben:

Finanzmanagement

Das Finanzmanagement ist nach vorn, also in die Zukunft gerichtet. Es befasst sich mit der Planung, Steuerung und Optimierung der finanziellen Ressourcen. Ferner liefert es die Grundlage für unternehmerische Entscheidungen, die langfristig das Wachstum und den Erfolg der Firma sichern sollen. Verantwortlich für diesen Bereich des Managements sind die Finanzmanager und die Chief Financial Officers oder kurz CFOs. Sie treffen die strategischen Finanzentscheidungen, beschaffen Kapital, erstellen die Budgets und überwachen die finanzielle Gesundheit des Unternehmens.

Finanzbuchhaltung

Die Finanzbuchhaltung ist ein Teilbereich des Finanzmanagements. Mit seiner Hilfe kann das Unternehmen seiner Pflicht nach finanzieller Transparenz und seiner Rechenschaftspflicht nachkommen. Hier ist der Blick rückwärtsgerichtet, denn der Fokus liegt auf der Aufzeichnung und Buchung vergangener finanzieller Transaktionen des Unternehmens. Hierfür verantwortlich sind die Buchhalter. Sie erstellen darüber hinaus die Finanzberichte wie die Bilanz, die Gewinn-und- Verlustrechnung (GuV) und die Cashflow-Rechnung. Diese Berichte dienen dazu, allen Interessierten relevante Informationen über die finanzielle Leistung und Position des Unternehmens zu liefern. Zu den Stakeholdern zählen etwa Aktionäre und Eigentümer, Kunden, Lieferanten, Gläubiger und auch die Finanzbehörden.

Das Finanzmanagement ist komplex und stellt Unternehmer vor eine ganze Reihe von Herausforderungen: Das beginnt beim Liquiditätsmanagement und geht hin zum Management von Finanzrisiken, wie zum Beispiel Zinsänderungsrisiken, Währungsrisiken und Kreditrisiken. Auch sonst gibt es viel zu beachten, beispielsweise ändern sich immer mal wieder die Verordnungen und Gesetze. Etwa die Compliance-Vorschriften, die dazu dienen, Betrug, Geldwäsche und andere Formen von Finanzkriminalität zu verhindern.

Zu jeder Zeit alle geltenden Vorgaben einzuhalten, das setzt nicht nur Fachwissen voraus. Es ist in aller Regel auch zeitaufwendig und kostspielig. Und auch die Technik bleibt nicht stehen. Der schnelle technologische Wandel verlangt von Ihnen, dass Sie in den Fortschritt investieren und sich an die Finanzprozesse anpassen.

Die Finanzmärkte sind für ihre hohe Volatilität bekannt. Das bedeutet, dass die Preise von Finanzanlagen wie Aktien, Anleihen, Devisen und Rohstoffen in kurzen Zeiträumen stark schwanken können. Dies kann die Kapitalbeschaffung, die Bewertung von Vermögenswerten und auch die langfristige Finanzplanung erschweren. Verschiedene Faktoren können die Ursache für die Schwankungen sein. Das sind zum Beispiel globale Trends, wirtschaftliche Entwicklungen, Rezessionen, politische Ereignisse oder auch geopolitische Konflikte. Wenn Sie als Unternehmer global agieren, müssen Sie noch dazu Währungsschwankungen und die oftmals komplexen internationalen Steuergesetze beachten.

Unternehmen sollten angemessene Strategien für ihr Risikomanagement entwickeln können. Nur so sind sie in der Lage, die Preisschwankungen zu umgehen und nachhaltige Finanzpläne zu erstellen. Um all diese Herausforderungen als Unternehmer zu meistern, ist ein solides Finanzmanagement unerlässlich. Die Lösung ist eine Software, die sich flexibel an die Anforderungen Ihrer Firma anpasst. Mit ihr schaffen Sie die Basis für die langfristige finanzielle Stabilität und den Erfolg Ihres Unternehmens.

Es gibt für Unternehmen gute Gründe, ein Finanzmanagement zu betreiben, hier eine Übersicht der wichtigsten:

Finanzielle Stabilität und Liquidität: Jeder Unternehmer strebt nach finanzieller Stabilität, hoher Liquidität und Zahlungsfähigkeit. Wem es gelingt, seine finanziellen Ressourcen geschickt zu verwalten, kann diese Ziele erreichen.

Rentabilität durch Kostenmanagement und Investitionen: Ein effizientes Kostenmanagement hilft dabei, unnötige Ausgaben zu reduziert und die Gewinnmargen zu erhöhen. Auch die Investition in profitable Projekte trägt zur Steigerung der Rentabilität bei.

Steuerplanung und -optimierung: Die effektive Planung und Steuerung der Steuern helfen dabei, die Steuerlast zu reduzieren. Der Unternehmer hat mehr Geld für Investitionen und Expansion zur Verfügung.

Gesundes Wachstum: Unternehmer, die ihre Geldanlagen und Finanzen gezielt planen und verwalten, sorgen für ein gesundes Wachstum. Sie sind in der Lage, ihre Geschäftsaktivitäten zu erweitern und in neue Märkte zu expandieren.

Risikomanagement: Eine vorausschauende Bewertung potenzieller Risiken ermöglicht es, diese schnell zu identifizieren und erfolgreich aus dem Weg zu räumen. So lassen sich Hürden vermeiden, die wahrscheinlich das Wachstum des Unternehmens behindern.

Wenn Sie Ihre Finanzen gekonnt managen wollen, kommen Sie um eine geeignete Software nicht herum. Eine Finanzmanagement-Software sorgt auf vielfältige Weise dafür, dass Sie die Effizienz und Genauigkeit in Ihrer Finanzverwaltung optimieren:

Sie automatisieren Ihre Prozesse

Eine Finanzmanagementsoftware ermöglicht es Ihnen, viele der Prozesse zu automatisieren, die normalerweise zeitaufwendig und fehleranfällig sind. Zu diesen Vorgängen zählen etwa die Buchhaltung, die Rechnungsstellung und das Zahlungsmanagement. Eine Software kann diese Aufgaben schneller und genauer abwickeln als ein Mensch. Die Automatisierung spart Ihnen zudem Zeit, die Sie und Ihre Mitarbeiter für wichtigere Aufgaben verwenden können.

Sie verfügen über genaue Daten

Eine Finanzmanagement Software sorgt für exakte Finanzdaten, denn sie nutzt standardisierte Methoden zur Erfassung und Verarbeitung der Daten. Eine Software hilft Ihnen also dabei, ungenaue oder fehlerhafte Finanzdaten zu vermeiden.

Sie haben Ihr Budget stets im Blick

Eine Finanz-Management-Software unterstützt Sie dabei, Ihr Budget zu überwachen und zu verwalten. Da das System ausschließlich mit Echtzeitdaten arbeitet, haben Sie jederzeit Ihre Ausgaben im Blick. Mögliche Abweichungen von Ihrem Finanzplan erkennen Sie rechtzeitig und können schnell darauf reagieren.

Sie treffen fundierte Entscheidungen

Je größer Ihr Unternehmen ist, desto mehr Finanzdaten produziert es. Eine Finanzmanagementsoftware hilft Ihnen dabei, auch umfassende Datenmengen zuverlässig zu analysieren. Auf Basis dieser Analysen fällt Ihnen leicht, Trends und Muster zu erkennen. Die Software unterstützt Sie ferner dabei, Ihre Finanzen zu planen und Prognosen zu erstellen. Eine Grundlage, auf der Sie strategische Entscheidungen für die Zukunft Ihres Unternehmens treffen können.

Es gibt eine Reihe von Faktoren, die sich auf die Zukunft des Finanzmanagements auswirken. Hier die wichtigsten Trends, die sich aktuell abzeichnen:

Digitalisierung, KI und Big Data

Die Digitalisierung und die Cloud spielen schon heute eine wichtige Rolle im Finanzmanagement der meisten Unternehmen. Man kann davon ausgehen, dass Unternehmer in Zukunft noch mehr auf Automatisierungstechnologien, maschinelles Lernen, KI und Big Data setzen. Egal, ob in der Buchführung, bei der Datenauswertung, bei der Finanzplanung oder in der Risikobewertung: Diese Techniken ermöglichen es Firmen aller Größen und Branchen, effizient zu arbeiten. Mithilfe fortgeschrittener Analytik werden sie in der Lage sein, noch bessere Einblicke in die finanzielle Leistungsfähigkeit zu gewinnen. Auch der Datenschutz wird sich dank moderner Technologien im Bereich der Cybersicherheit weiterentwickeln.

Digitale Währungen/Kryptowährungen

Kryptowährungen wie Bitcoin, Ethereum (ETH) oder Tether (USDT) haben als alternatives Zahlungsmittel zunehmend an Bedeutung gewonnen. Experten nehmen an, dass sich dieser Trend der letzten Jahre weiter fortsetzen wird. Ein Grund, warum sich Unternehmer in Zukunft zunehmend mit diesen alternativen Währungen werden beschäftigen müssen. Konkret geht es um die Frage, wie sie Kryptowährungen in ihre Geschäftsmodelle und Zahlungssysteme integrieren können. Denn wer diese modernen Geldmittel akzeptiert, kann in mehrerlei Hinsicht profitieren. So kann er neue Märkte erschließen und neue Kunden gewinnen. Digitale Währungen eröffnen Unternehmen zudem neue Wege zur Kapitalbeschaffung und für das Risikomanagement.

Blockchain-Technologie

Die Blockchain-Technologie ist eine moderne Form der Datenbanktechnologie. Ihre dezentrale und transparente Infrastruktur stellt eine hohe Sicherheit der Transaktionen und Aufzeichnungen sicher. Zwar wurde sie ursprünglich im Zusammenhang mit Bitcoin entwickelt, doch heute nutzen sie Organisationen in verschiedenen Anwendungen. Experten gehen davon aus, dass die Blockchain-Technologie künftig auch im Finanzmanagement von Unternehmen eine Rolle spielen wird. Schließlich bietet sie die besten Voraussetzungen, um die Effizienz und Sicherheit von Finanztransaktionen zu verbessern.

Nachhaltiges Finanzmanagement

Geht es um Investitionen, dann beziehen Anleger heute nicht nur die Rendite in ihre Entscheidungen mit ein. Auch die Nachhaltigkeit ist hier immer mehr ein Thema. Das heißt, es geht um Aspekte wie den Umweltschutz, wirtschaftliche Nachhaltigkeit und soziale Gerechtigkeit. Auch Unternehmer werden in Zukunft vermehrt Nachhaltigkeitskriterien für ihre Finanzentscheidungen heranziehen. Dazu investieren sie etwa bevorzugt in Projekte, die die Umwelt und das Klima schonen oder sozial fair sind. Dieses nachhaltige Investment wird auch als ESG-Investing (Environmental, Social and Governance) bezeichnet.

Globalisierung der Finanzwelt

Die Finanzregulierung wird sich stetig weiterentwickeln und die Unternehmen werden sich an stets neue Compliance-Anforderungen adaptieren müssen. Dies wird sich sowohl auf die Finanztransaktionen als auch auf Berichtspflichten auswirken. Hinzu kommt, dass das Finanzmanagement zunehmend globaler wird. Das heißt, dass immer mehr Organisationen aus verschiedenen Ländern miteinander verbunden sein werden. Infolgedessen müssen sie sich nicht nur mit den nationalen, sondern auch mit den internationalen Finanzmärkten und deren Vorschriften auseinandersetzen. Nur wer sich hier anpasst, kann den Herausforderungen der globalisierten Finanzwelt erfolgreich begegnen.

Feedback