Die Abschreibungsdauer bezeichnet den Zeitraum, in dem ein abnutzbarer Vermögensgegenstand der betrieblichen Nutzung unterliegt. Dementsprechend erfolgt die Aufteilung der angefallenen Kosten für dessen Beschaffung beziehungsweise Herstellung auf diesen Zeitraum.

Hinweis: Die Abschreibungsdauer ist für nicht abnutzbare immaterielle Vermögensgegenstände und das nicht dem Verbrauch oder Verschleiß unterliegende Sachanlagevermögen irrelevant. So sind zum Beispiel Grundstücke regelmäßig nicht abzuschreiben. Hier unterstellen nach den Vorschriften des Handels- und Steuerrechts Bilanzierende eine unbegrenzte Nutzungsdauer.

Diese Vorgehensweise schreibt der Gesetzgeber für alle buchführungspflichtigen Kaufleute und Unternehmen vor. Sie bewirkt eine periodengerechte Verteilung der Aufwendungen und ermöglicht damit die Wiedergabe eines realistischen Bildes der Vermögens-, Finanz- und Ertragslage in der Bilanz sowie der Gewinn- und Verlustrechnung des Unternehmens.

So ist zum Beispiel eine Maschine, die ein Unternehmen für einen Preis von 10.000 Euro netto kauft, über einen Zeitraum von fünf Jahren abzuschreiben. Dabei kommt die lineare Abschreibungsmethode zum Einsatz. Sie sieht vor, dass die abzuschreibende Summe der Anschaffungs- oder Herstellungskosten gleichmäßig auf die Nutzungsdauer zu verteilen ist. Daraus ergibt sich, dass pro Jahr 2.000 Euro als Abschreibungen zu buchen sind (10.000 Euro geteilt durch fünf).

Hinweis: Neben der linearen Abschreibung kommt auch häufig die degressive Methode zur Anwendung. Bei ihr ist der Abschreibungsbetrag mithilfe eines feststehenden Prozentsatzes auf die Herstellungs- oder Anschaffungskosten beziehungsweise auf den Restbuchwert auszurechnen.

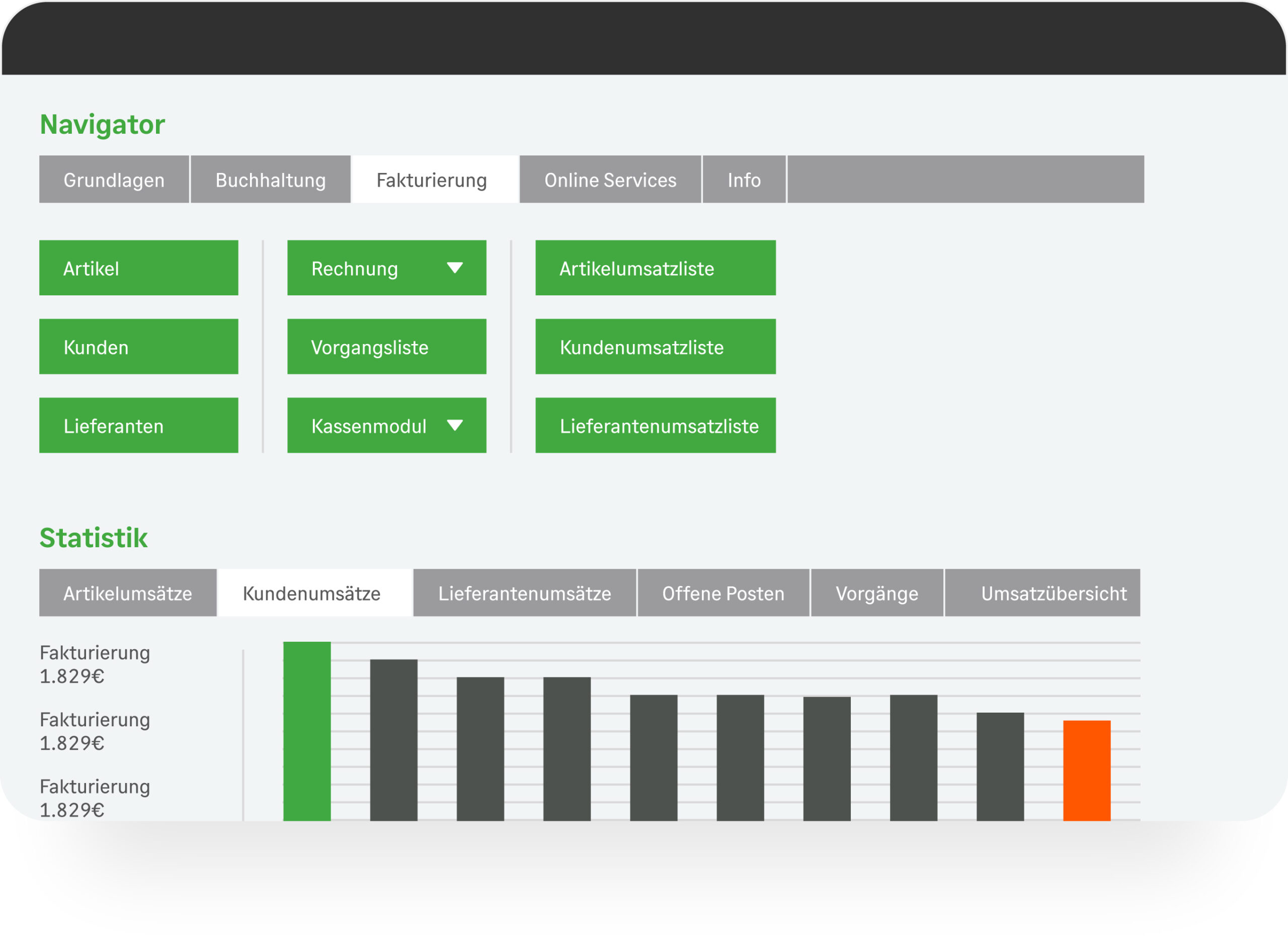

Tipp:

Abschreibungen in der Buchhaltung abbilden mit Sage. Jetzt kostenlos testen!

So bemisst sich die Abschreibungsdauer

Das Bundesfinanzministerium veröffentlicht Tabellen, aus denen sich die Abschreibungsdauer von in Unternehmen weitverbreiteten Anlagegütern entnehmen lässt. Sie heißen Tabellen für die Absetzung von Anlagevermögen oder kurz AfA-Tabellen. Die in ihnen enthaltenen Vorgaben sind erforderlich, um die Gewinnermittlung zu vereinheitlichen und auf diese Weise dem Postulat der Gleichmäßigkeit der Besteuerung zu entsprechen. So ist sichergestellt, dass verschiedene Unternehmen Anlagegüter einer bestimmten Kategorie wie zum Beispiel Fertigungsstraßen, Kraftfahrzeuge oder Gebäude über die gleiche Nutzungsdauer abschreiben.

Unternehmen legen die in den AfA-Tabellen vorgegebenen Abschreibungsdauern sowohl der Steuer- als auch der Handelsbilanz zugrunde. Grundsätzlich sehen sie für die Abschreibung von Immobilien eine Dauer vor, die zwischen 20 und 30 Jahren liegt. Bei Maschinen und Anlagen beträgt die Abschreibungsdauer regelmäßig zwischen fünf und acht Jahren. Bei Kleingeräten fällt sie dementsprechend kürzer aus. Wenn Betriebe gebrauchte Anlagegüter erwerben, verkürzt sich der Abschreibungszeitraum ebenfalls entsprechend.

Ausnahmen sind möglich

Im Einzelfall haben Unternehmen die Möglichkeit, von der in den AfA-Tabellen vorgegebenen Abschreibungsdauer abzuweichen. Allerdings müssen sie diese Vorgehensweise mit objektiv nachprüfbaren Tatsachen, wie zum Beispiel einer überdurchschnittlich intensiven Beanspruchung der Anlagen, begründen. Bei einer Verkürzung der Abschreibungsdauer kommt es bei der Gewinnermittlung zu höheren Abschreibungsbeträgen. Daraus resultiert ein Steuerstundungseffekt, da das Unternehmen zunächst geringere Gewinne erzielt. Aus diesem Grund überprüft das Finanzamt den Ansatz eines kürzeren Abschreibungszeitraums besonders sorgfältig, auch im Rahmen einer betrieblichen Steuerprüfung.