Ein Bewirtungsbeleg dokumentiert die Ausgaben, die im Rahmen eines Geschäftsessens anfallen. Vorausgesetzt, sie sind vollständig und richtig, können Unternehmen die Bewirtungsaufwendungen von der Steuer absetzen.

Die Bewirtung von Kunden oder Geschäftspartnern und Mitarbeitern

Grundsätzlich ist zu unterscheiden, ob die Kosten für die Bewirtung im Rahmen eines Geschäftsessens mit unternehmensfremden Personen oder ausschließlich mit Unternehmensangehörigen angefallen sind. Diese Differenzierung ist erforderlich, da die steuerliche Abzugsfähigkeit in Abhängigkeit vom Teilnehmerkreis unterschiedlich hoch ausfällt. Bei einer Bewirtung von eigenen Mitarbeitern können Unternehmen die Kosten in voller Höhe steuerlich geltend machen. Nimmt auch nur eine Person aus einem anderen Betrieb teilt, reduziert sich die Abzugsfähigkeit auf lediglich 70 Prozent der angefallenen Bewirtungskosten. Diese Regelung setzt voraus, dass das Geschäftsessen in einem Restaurant stattfindet. Bewirtet der Unternehmer seine Gäste oder Mitarbeiter im eigenen Betrieb, sind die dafür anfallenden Kosten in jedem Fall voll abzugsfähig.

Tipp: Das Finanzamt akzeptiert prinzipiell nur angemessene Bewirtungskosten. So dürfte es zum Beispiel kaum anerkennen, wenn ein kleiner Handwerksbetrieb regelmäßige Geschäftsessen in noblen Sterne-Restaurants veranstaltet.

Tipp:

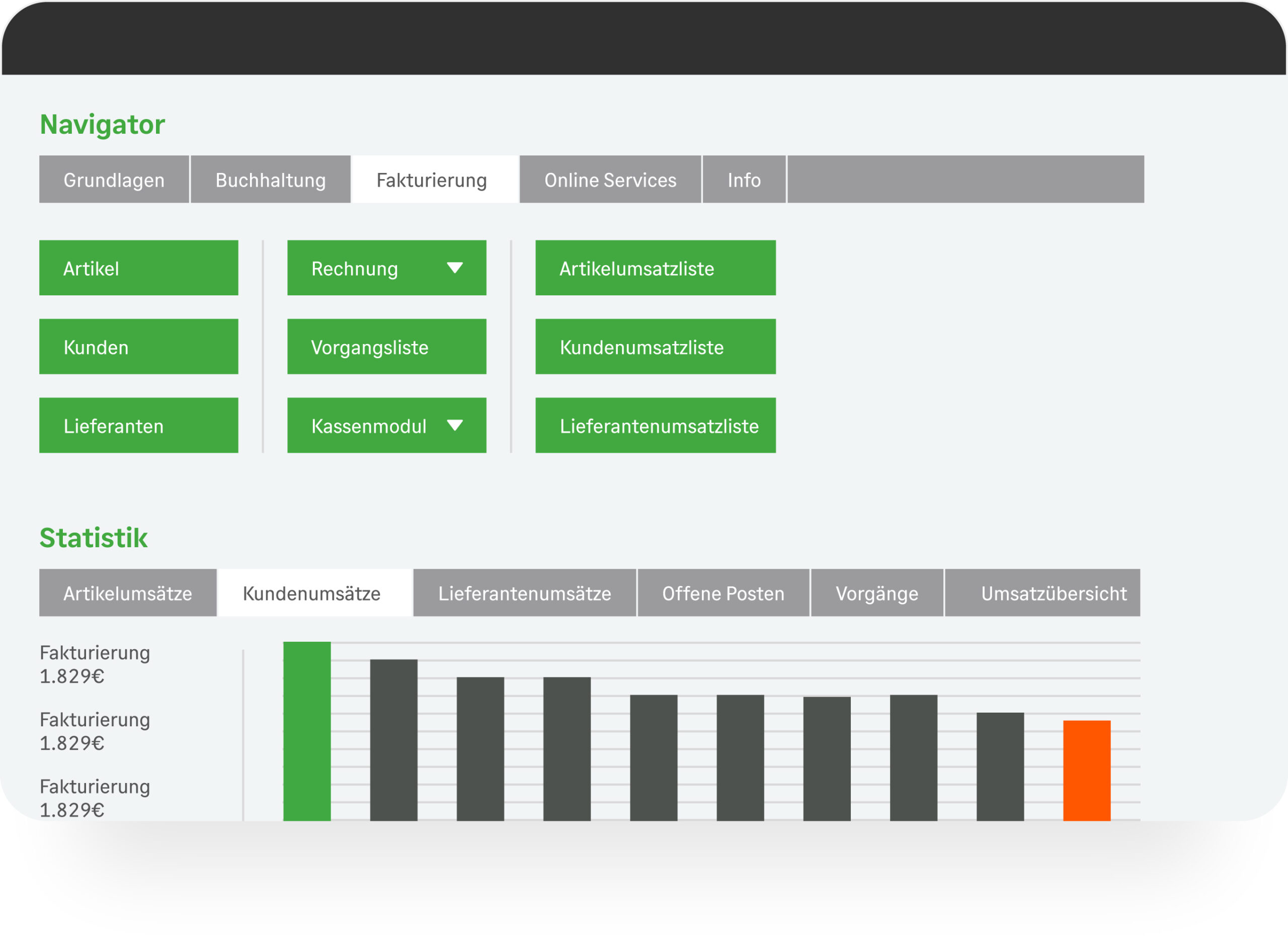

Bewirtungsbelege jederzeit korrekt und sicher buchen. Jetzt Sage 50 kostenlos testen!

Die erforderlichen Angaben

Auf keinen Fall reicht als Bewirtungsbeleg ein üblicher Kassenbeleg, wie Restaurants sie für Speisen und Getränke ausstellen, aus. Bei einem Geschäftsessen sollte der Gastgeber deswegen explizit um einen Bewirtungsbeleg bitten, der Platz für die aus steuerlichen Gründen notwendigen Angaben bietet.

Tipp: Notfalls muss der Gastgeber die Rechnung um ein weiteres Dokument ergänzen, auf dem er die erforderlichen Informationen dokumentiert. Dies ist an die Quittung des Restaurants anzuheften.

Um die steuerliche Abzugsfähigkeit sicherzustellen, sind die Angaben auf der Rechnung des Restaurants zu überprüfen, sie müssen diese Informationen enthalten:

- Bezeichnung und Adresse des Restaurants

- Datum

- Verzehrte Getränke und Speisen

- Nettopreise, Umsatzsteuer und Bruttopreise

Der Gastgeber ergänzt die folgenden Angaben:

- Anlass der Bewirtung

- Alle Teilnehmer der Bewirtung (mit Angabe der Firmenzugehörigkeit) einschließlich der eigenen Person

- Trinkgeld, das ebenfalls absetzbar ist und vom Kellner beziehungsweise Restaurant entweder abzuzeichnen oder selbst anzugeben ist

- Eigene Unterschrift

Beim Anlass der Bewirtung reicht die bloße Bezeichnung als „Geschäftsessen“ oder „geschäftliche Besprechung“ nicht aus. Vielmehr muss klar werden, mit welchem betrieblichen Vorgang das Geschäftsessen in Zusammenhang steht. So können zum Beispiel in einem Handelsunternehmen Bewirtungen stattfinden, um „Vorbereitungen verkaufsfördernder Maßnahmen für die Saison im Jahre XY“ zu treffen.

Diese Vorschriften gelten für Bewirtungsbelege, die Geschäftsessen mit einem Preis von unter 150 Euro brutto betreffen. Fallen höhere Kosten an, muss der Bewirtungsbeleg weitere Angaben enthalten, dabei handelt es sich um:

- Empfänger der Rechnung (vom Restaurant einzutragen)

- Name und Anschrift des bewirtenden Unternehmens

- Steuernummer des Restaurants

Hinweis: Bei einem Bewirtungsbeleg handelt es sich um einen Beleg für die Buchhaltung. Aus diesem Grund gilt für dieses Dokument eine Aufbewahrungspflicht von zehn Jahren.