Recht, Steuern und Finanzen

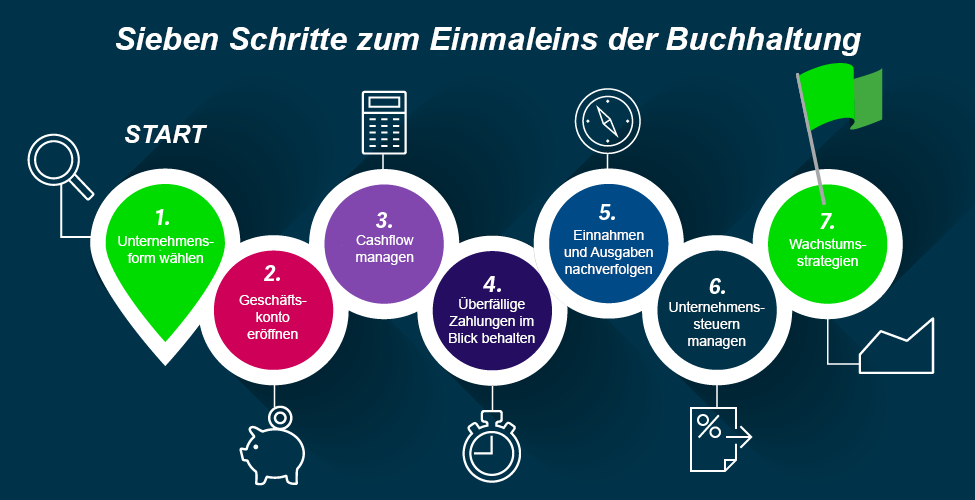

7 Schritte für Gründer und Jungunternehmer: zum Einmaleins der Buchhaltung – Artikel 3/5

Unternehmensfinanzen sollten für Gründer und Jungunternehmer stets ein wichtiges Thema sein. Denn, Ihre Firma können Sie nur am Leben erhalten, wenn Sie Ihre Finanzen – das Lebenselixier Ihres Unternehmens – im Griff haben.

Da zu Beginn so viele Aufgaben – gefühlt fast gleichzeitig – umzusetzen sind, ist es gar nicht so leicht, auch die Finanzen stets unter Kontrolle zu behalten.

Um Ihnen, als Kleinunternehmer, bei den ersten Schritten hilfreich zur Seite zu stehen, haben wir für Sie diese umfassende Serie von fünf Artikeln ins Leben gerufen. Zu jedem der sieben Schritte in der Graphik erhalten Sie von uns nach und nach auf dem Sage Advice Blog praxisorientierte Informationen.

Heute wenden wir uns im dritten Artikel Schritt 4 und 5 zu. Es geht dieses Mal darum, überfällige Forderungen im Blick zu behalten sowie die Nachverfolgung von Einnahmen und Ausgaben.

4. Insbesondere Gründer und Jungunternehmer sollten überfällige Zahlungen nicht vernachlässigen

Fünf Gründe für Zahlungsverzug

Zahlungsverzug ist einer der Hauptgründe, warum Unternehmen Probleme mit dem Cashflow haben. Die wichtigsten fünf Gründe für Zahlungsverzug sind:

- Lieferanten, die ihre Zahlungsbedingungen ändern

- Kunden, die Zahlungen zurückhalten, um die Qualität der geleisteten Arbeit zu prüfen

- Kunden, die einen Rabatt fordern, der zu Beginn nicht vereinbart wurde

- Lieferanten, die ohne Ankündigung den Kreditrahmen entziehen

- Kunden, die Zahlungen zurückhalten, um die Qualität der geleisteten Arbeit oder Lieferzeiten zu beanstanden

Fristgerechte Zahlungseingänge

Sie fragen sich, wie Sie mit diesen zahlungssäumigen Kunden am besten umgehen? Keine Sorge! Für fristgerechte Zahlungseingänge haben wir einige praktische Tipps für Sie:

- Wenn Sie eine überfällige Rechnung anmahnen, müssen Sie deutlich machen, was geschehen soll. Stellen Sie sicher, dass der Kunde Ihren Standpunkt versteht. Erläutern Sie, dass Sie die Rechnung vor 30 Tagen versendet haben, der Betrag nun überfällig ist und Sie den Zahlungseingang bis Ende der Woche erwarten.

- Seien Sie freundlich. Bleiben Sie ruhig, aber treten Sie bestimmt auf. Einige Kunden werden Ihre Forderungen aufschieben, wenn Sie davon ausgehen, dass Sie das akzeptieren. Machen Sie deutlich, was Sie erwarten.

- Wiederholen Sie immer wieder die Tatsachen. Benennen Sie, wann Sie die Rechnung gestellt haben und wie Ihre Zahlungsbedingungen sind. Geben Sie die Tatsachen immer korrekt wieder. Wenn Sie bei den Details übertreiben – oder schlimmer noch, falsche Angaben machen – verlieren Sie an Glaubwürdigkeit und machen es anderen leichter, Sie nicht zu beachten.

Buchhaltung online durchführen – so geht das:

Moderne Buchhaltungssoftware für Selbstständige und Unternehmer:

- Angebote & Rechnungen

- Auftragsbearbeitung

- Finanzbuchhaltung

- Warenwirtschaft

Erstellen Sie Ihre komplette Buchhaltung im Handumdrehen – auch ohne Vorkenntnisse.

- Suchen Sie den persönlichen Kontakt zu denjenigen, die Sie beauftragt haben. Eine Person zu ignorieren, mit der Sie in der Vergangenheit zusammengearbeitet oder zu der Sie eine Beziehung aufgebaut haben, ist erheblich schwieriger. Fragen Sie Ihre Ansprechperson, ob sie mit der Finanzabteilung oder der Geschäftsleitung sprechen kann.

- Seien Sie hartnäckig. Rufen Sie immer wieder an. Schlagen Sie eine Besprechung vor. Nehmen Sie immer wieder Kontakt auf.

- Wenn Sie es mit der Buchhaltungsabteilung zu tun haben, bringen Sie den Kontakt auf eine persönliche Ebene. Finden Sie den Namen der Ansprechperson heraus und versuchen Sie, deren Standpunkt zu verstehen. Werden Rechnungen nur an bestimmten Tagen beglichen? Hat das Unternehmen zu kämpfen? Gehen Sie mit allen beteiligen Personen stets respektvoll um.

5. Einnahmen und Ausgaben – was Gründer und Jungunternehmer im Blick behalten sollten und wie

Anhand Ihrer Finanzen erhalten Sie Einblick in die finanzielle Situation Ihres Unternehmens. Sie müssen wissen, welche Berichte Sie benötigen und wie Sie diese erzeugen, damit Sie jederzeit einen Überblick über die Entwicklung Ihres Unternehmens erhalten.

Es gibt gesetzliche Vorschriften, in denen die Pflicht zur Buchführung festgeschrieben ist:

- Die handelsrechtliche Buchführungspflicht ist im Handelsgesetzbuch (HGB) geregelt.

- Die steuerliche Buchführungspflicht ergibt sich aus der Abgabenordnung (AO).

Überlegen Sie sich genau, wie Sie bezüglich der Buchführungspflicht vorgehen möchten. Viele Firmeninhaber beginnen mit einfachen Tabellen, wobei allerdings die Anzahl der Unternehmer, die sich sogleich für Buchhaltungssoftware entscheiden, zunehmen.

Manuelle Buchhaltung

Sie können Ihren Cashflow mit Tabellen ähnlich wie in Excel® managen. Dabei sollten Sie allerdings höchste Sorgfalt walten lassen, um Flüchtigkeitsfehler zu vermeiden.

Elektronische Buchhaltung ist sehr praktisch für Gründer und Jungunternehmer

Buchhaltungssoftware ist insbesondere für Kleinunternehmer, wie Sie, wichtig, da Sie oftmals diverse Disziplinen gleichzeitig meistern müssen. Sie spart Ihnen nämlich Zeit und Geld und verhindert Fehler, die auf menschliches Versagen zurückzuführen sind. Mit kostengünstiger Software wie Sage 50 haben Sie Buchhaltungsvorgänge automatisch im Griff. Datensätze werden zum Beispiel automatisch von Ihrem Bank- oder PayPal-Konto abgerufen, wodurch der manuelle Abruf der einzelnen Transaktionen entfällt.

Eine moderne Buchhaltungslösung kümmert sich um die wichtigen unternehmensbezogenen Informationen und präsentiert sie in übersichtlicher Form, damit Sie die richtigen Entscheidungen treffen können. Sie haben die Möglichkeit Berichte zu jeder Zeit an Ihre Prioritäten anzupassen. So möchten Sie sich möglicherweise einen täglichen Überblick verschaffen und einzelne Aspekte des Tages genauer untersuchen.

Wenn Sie Ihre Ein- und Ausgaben in Echtzeit überwachen, können Sie viel Zeit einsparen. Für Smartphones und Tablets stehen Apps zur Verfügung, mit denen Sie von unterwegs arbeiten können. So bieten Apps oft Funktionen, welche die Detailarbeit erleichtern. So lassen sich Fotos von Belegen speichern, sodass Sie keine Papierbelege aufbewahren müssen. Die drei wichtigsten Finanzberichte sind die Bilanz, die Gewinn- und Verlustrechnung und die Kapitalflussrechnung.

Kostenfreies E-Book: Erfolgsratgeber für Unternehmen

Das E-Book gibt Ihnen wertvolle Praxistipps, wie Sie die ersten Jahre nach der Gründung mit Ihrem Unternehmen gut überstehen. Es geht um Themen wie:

- Mehr Umsatz und Cashflow generieren

- Alles im Blick behalten und Störfaktoren beseitigen

- Unterstützung in Anspruch nehmen wie Förderprogramme

Bilanz

Die Bilanz eines Unternehmens gibt im Wesentlichen dessen Nettowert wieder. Sie liefert eine Momentaufnahme der betrieblichen Finanzlage, indem sie gegliedert die Vermögenswerte des Unternehmens (Aktiva) den Verbindlichkeiten (Passiva) gegenüberstellt. Aktiva sind beispielsweise:

- Barmittel,

- Forderungen,

- Vorräte,

- im Voraus gezahlte Versicherungsbeiträge,

- Wertpapiere,

- Grundstücke,

- Gebäude,

- Maschinen und

- Firmenwert.

Zu den Passiva zählen Wechsel- und Darlehensverbindlichkeiten, Verbindlichkeiten aus Lieferungen und Leistungen, Löhne und Gehälter und Zinsverbindlichkeiten.

Gewinn- und Verlustrechnung

Die Leistung oder das Ergebnis eines Unternehmens spiegelt sich in der Gewinn- und Verlustrechnung wider. Mit dieser Meldung können Sie zu jeder Zeit feststellen, ob Ihr Unternehmen einen Gewinn oder einen Verlust erzielt hat. Die Gewinn- und Verlustrechnung gliedert sich in den betrieblichen und den betriebsfremden Bereich.

Der Bereich mit den betrieblichen Positionen spiegelt die im Zusammenhang mit der Produktion, dem Import oder Verkauf stehenden Erträge und Aufwendungen wider. Die betriebsfremden Positionen legen Informationen über Erträge und Aufwendungen offen, die nicht direkt mit dem eigentlichen Betriebszweck in Verbindung stehen.

Kapitalflussrechnung – äußerst relevant für Gründer und Jungunternehmer

Als kleines Unternehmen ist es besonders wichtig, wie Sie Ihr Geld verwalten. Denn das Startkapital reicht möglicherweise nicht aus, um die täglichen Firmenausgaben zu decken. Daher müssten Sie die ein- und ausgehenden Geldmittel möglichst genau einschätzen und planen. Wenn Sie wissen, wie viel Ihr Unternehmen einnimmt und woher diese Einnahmen stammen, dann können Sie ermitteln, wie viel Geldmittel Ihnen auf der Bank für Ausgaben zur Verfügung stehen. So stellen Sie sicher, dass Sie Ihre Lieferanten und Mitarbeiter pünktlich bezahlen können.

Artikelserie für Gründer und Jungunternehmer

Für Gründer, die eine Firma ins Leben rufen möchten, und Jungunternehmer haben wir extra eine Artikelserie erstellt, um Sie, bei der Gründung wie auch beim Ausbau Ihres Kleinunternehmens zu unterstützen.

Die Serie besteht aus folgenden 5 Artikeln:

Artikel 1

Schritt 1: Unternehmensform auswählen und Unternehmen eintragen lassen

Artikel 2

Schritt 2: Geschäftskonto eröffnen

Schritt 3: Cashflow managen

Artikel 3

Schritt 4: Überfällige Zahlungen im Blick behalten

Schritt 5: Einnahmen und Ausgaben – was im Blick zu behalten ist und wie

Artikel 4

Schritt 6: Unternehmenssteuern managen

Artikel 5

Schritt 7: Wachstumsstrategien