Die Umsatzsteuerverprobung ist ein Instrument zur Kontrolle, ob dem Unternehmen in der Buchhaltung Fehler unterlaufen sind. Korrekt durchgeführt, erlaubt sie Rückschlüsse auf die Korrektheit der Buchungen und der Plausibilität der Buchführung.

Einsatzbereiche der Umsatzsteuerverprobung

Mithilfe der Umsatzsteuerverprobung lässt sich herausfinden, ob die Buchhaltung den Grundsätzen ordnungsmäßiger Buchführung entspricht. Diese Möglichkeit nutzt der Außenprüfer des Finanzamts im Rahmen einer Betriebsprüfung. Ebenso kann der Unternehmer selbst die Methode verwenden, um etwaige Fehler in der Buchführung aufzudecken, ehe der Jahresabschluss endgültig erstellt und die Steuererklärung verschickt wird. So lässt sich von vornherein vermeiden, dass im Nachhinein bei einer Steuerprüfung der Verdacht einer Steuerhinterziehung aufkommt.

Grundsätzliche Vorgehensweise bei der Umsatzsteuerverprobung

Bei der Umsatzsteuerverprobung werden die in den Umsatzsteuervoranmeldungen bzw. in der Umsatzsteuererklärung deklarierten Umsätze den tatsächlichen Werten des Jahresabschlusses gegenübergestellt. Diese Betrachtung wird getrennt für die Umsatzsteuer und die Vorsteuer vorgenommen. Dabei kommen einerseits die in den Voranmeldungen angemeldeten Beträge zum Einsatz, andererseits aber auch die in den einzelnen Konten der Buchhaltung erfassten Umsätze.

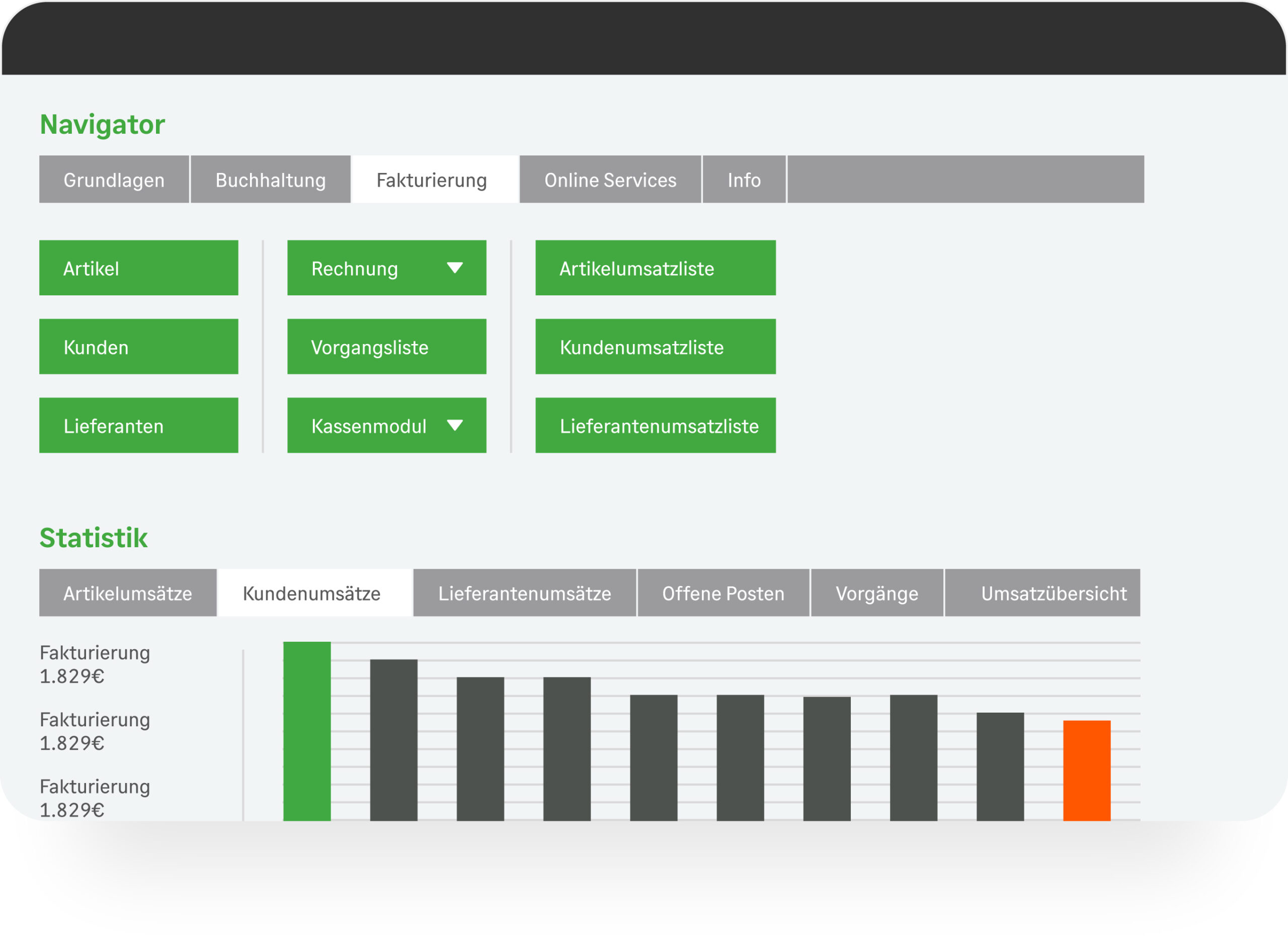

Um die Umsatzsteuerverprobung durchführen zu können, müssen alle Umsatzerlöse getrennt nach den verschiedenen möglichen Steuersätzen gegliedert werden. Diese Informationen sollten sich allerdings aus der Finanzbuchhaltungssoftware ohnehin abrufen lassen, da der buchführungspflichtige Unternehmer verpflichtet ist, die Umsatzerlöse nach Steuersätzen auszuweisen.

Verprobung der Umsatzsteuer

Um die Basis für die Verprobung der Umsatzsteuer zu erhalten, werden zunächst alle Erlöse, die Erlöse aus Anlagenverkäufen, erhaltene Anzahlungen, Erträge aus Vermietung und Verpachtung, passive Rechnungsabgrenzungsposten sowie sonstige Umsätze aufaddiert. Daraus ergeben sich die steuerpflichtigen Umsatzerlöse gemäß Jahresabschluss. Zieht man nun die Umsatzsteuer laut Umsatzsteuererklärung ab, ergibt sich ggf. eine Differenz.

Tipp:

Verprobung der Vorsteuer

Nach einem ähnlichen Schema läuft die Verprobung der Vorsteuer ab, die die Betriebsausgaben und Aufwendungen des Unternehmens ins Visier nimmt. Die Berechnung erfolgt nach diesem Schema:

+ Wareneinsatz

+ Anlagenzugänge

+ Aufwendungen des Betriebs (z. B. Werbeaufwand, Rechtsberatung, Büromaterial)

– Skonti, Rabatte, Lieferantenboni

– nicht abziehbare Vorsteuer aus Reisekosten

Daraus lässt sich errechnen, welche Vorsteuer das Unternehmen dem Jahresabschluss zufolge geltend machen könnte. Stellt man nun die in der Umsatzsteuererklärung getätigten Vorsteuerbeträge gegenüber, lässt sich die Korrektheit der Buchführung ebenfalls kontrollieren.

Differenz in der Umsatzsteuerverprobung – und nun?

Durch kleinere Fehler, Rundungsdifferenzen und Ungenauigkeiten bei der Berechnung der Umsatzsteuer können Differenzen in der Umsatzsteuerverprobung entstehen. Geringe Differenzen werden durch das Finanzamt in aller Regel nicht beanstandet.

Überschreiten sie allerdings eine Höhe von 0,5 Prozent der Umsatzerlöse, so ist eine genauere Ursachenforschung erforderlich. In diesem Fall ist damit zu rechnen, dass möglicherweise große Fehlbuchungen vorliegen oder steuerliche Umstände falsch eingeschätzt wurden. Diese müssen korrigiert werden, ehe der Jahresabschluss festgesetzt wird. Große Differenzen können bei einer Umsatzsteuerverprobung durch das Finanzamt zum Vorwurf der Steuerhinterziehung führen.

Weitere Artikel zur Umsatzsteuer

Bin ich von der Umsatzsteuer befreit?

Warum Einkommensteuer und Umsatzsteuer im Voraus bezahlen?

Falsch ausgewiesene Umsatzsteuer – ist Rechnungsberichtigung notwendig?